Hic Salta communisation : « Accouchement difficile – Épisode 4 : L’inflation, ultime tentative de sauvetage du statu quo ? »

Un nouvel épisode de la série des camarades de Hic Salta communisation

« Accouchement difficile – Épisode 4 : L’inflation, ultime tentative de sauvetage du statu quo ? »

Il y a un an (avril 2021), nous avions conclu le troisième épisode de notre feuilleton sur la crise-Covid avec des projections sur les scénarios envisageables pour le développement ultérieur de cette crise. Parmi ces scénarios, il y avait celui de « l’inflation qui revient ». Nous écrivions :

« Si elle [l’inflation, ndr] est trop forte, elle remettra en cause les équilibres du statu quo et enclenchera une dévalorisation massive du capital réel et fictif. »

Aujourd’hui le retour de l’inflation ne fait plus de doute, même s’il y a débat pour savoir combien de temps cela va durer. Dans cet épisode, il s’agira non seulement d’analyser ses causes profondes, mais également d’en saisir les implications, notamment du point de vue de la dévalorisation massive (et de la crise sociale concomitante) que nous envisagions. L’inflation actuelle est-elle susceptible d’entraîner une décongélation/aggravation de la crise, contrariant la trajectoire de sortie de la récession ? Est-elle porteuse d’une reprise d’envergure des luttes sur les lieux de travail, seul déclencheur possible de la restructuration majeure dont le capital semble avoir tant besoin aujourd’hui ? Telles sont les questions auxquelles nous tenterons de répondre sur la base des éléments structurels qui, au-delà de ses facteurs les plus immédiats et superficiels, provoquent l’inflation actuelle : la baisse brutale du taux de profit et la crise de la péréquation baisée du taux de profit.

1 – Mise au point des notions

La première chose à préciser est que le statu quo mentionné dans le titre se réfère uniquement à la formule actuelle de l’exploitation du travail, qui repose sur la prédominance de la plus-value absolue. Nous savons bien que, par ailleurs, la société capitaliste évolue en permanence. Mais nous soutenons que, si l’accumulation du capital doit retrouver sa vigueur perdue (autour de 2008), une restructuration majeure, commençant par les modalités de l’exploitation du travail, est nécessaire.

Ensuite, il nous faut définir les variables que nous allons citer et/ou commenter. Introduisons d’abord une distinction entre inflation, hausse des prix à la production et hausse des prix en général. Le terme d’inflation devrait exprimer la hausse générale des prix, par opposition à la hausse des prix d’un secteur ou d’un produit, et ce à la production comme à la consommation. Mais l’indicateur associé, le taux d’inflation, est le plus souvent identifié à l’indice de variation des prix à la consommation. C’est un abus de langage tellement répandu qu’il est impossible de se s’y soustraire. Ainsi, lorsque nous parlons de hausse ou de baisse du taux d’inflation, nous employons ce terme dans l’acception habituelle, distincte de l’indice des prix à la production. Mais lorsque nous parlons de hausse ou de baisse des prix (sans autre indication), nous parlons du niveau général des prix à la consommation et à la production.

Le taux d’inflation peut être calculé de différentes manières : s’il s’agit d’une moyenne pondérée, le résultat du calcul peut varier en fonction du poids spécifique accordé à chaque composante du panier des prix (alimentation, énergie, logement, etc.). De plus, dans le cas des 27 pays de l’UE (plus quelques autres), une harmonisation des taux nationaux est opérée pour rendre comparable l’inflation dans les différents pays de la zone. Les économistes font aussi une distinction entre indice des prix à la consommation et inflation sous-jacente (c’est à dire hors énergie et alimentation). Les banquiers centraux élaborent leurs politiques monétaires en s’arrimant à la seconde, sous le prétexte que les prix de l’énergie et de l’alimentation sont trop volatiles. Évidemment, aucune de ces méthodes de calcul n’est innocente. Mais aucun « bidouillage » des chiffres ne peut faire disparaître une hausse des prix significative et relativement durable. L’augmentation des prix à la production, si elle n’est pas éphémère, doit bien se répercuter dans les prix à la consommation à un moment donné. C’est d’ailleurs pour cela qu’on considère l’indice des prix à la production comme un indicateur avancé de l’inflation. On sait que la hausse du prix de l’énergie et/ou des matières premières est souvent à l’origine d’une telle augmentation, car elle a un impact sur toutes les branches de la production, secteur I et II confondus (production de moyens de production/production de moyens de subsistance). Et au final, quelle que soit la variable ou la méthode de calcul retenues, une augmentation générale des prix équivaut toujours à une dépréciation de la monnaie.

2 – L’inflation terrassée

2.1 – Rappel historique : la Grande Modération et sa crise

Au cours des 30 dernières années, et jusqu’à la crise déclenchée par l’épidémie de Covid-19, la tendance prédominante dans les aires centrales de l’accumulation a été celle d’une relative stabilité des prix. La crise du fordisme des années 1970 s’était manifestée sous une forme inflationniste, avec des pics atteignant 15 % aux États-Unis et 25 % en Grande-Bretagne ainsi qu’en Italie entre 1974 et 1976. La cause était au moins double. D’un côté, le secteur du pétrole réclamait une part plus important de la plus-value mondiale1. D’un autre côté, les monopoles ou oligopoles nationaux de l’époque répercutaient les hausses salariales dans les prix finaux. La soi-disant « spirale prix-salaire », cependant, n’était pas à l’origine de l’inflation, mais plutôt cause de son entretien. En règle générale, les hausses de salaires interviennent après la hausse de prix des marchandises, et ne la suivent pas à 100 %.

Pour sortir de cette crise, les décideurs économiques et politiques durent appliquer des politiques anti-inflationnistes, qui étaient une forme concrète de l’offensive patronale dans la plupart des pays avancés. Ces politiques se déployèrent à différents niveaux :

- premièrement, des politiques restrictives de création monétaire. Aux États-Unis, le Volcker Shock (1980) fit monter les taux d’intérêt à un niveau très élevé (jusqu’à 20 %), provoquant récession, chômage et restructurations de boîtes, ainsi que l’austérité budgétaire2. L’exigence d’« indépendance » des Banques centrales et l’interdiction qui leur a été faite par la suite (1988 pour la Fed) de financer l’endettement public en achetant les obligations d’État sur le marché primaire s’inscrit également dans ce cadre ;

- deuxièmement, la modération salariale, notamment par l’installation d’un chômage structurel, la promotion de la précarité et la suppression de tous les mécanismes d’indexation des salaires à l’inflation là où ils avaient été adoptés ;

- troisièmement, pour rendre la modération salariale durable à long terme, la baisse des prix d’une partie au moins du panier des subsistances des travailleurs, par exemple en démantelant les monopoles nationaux et en délocalisant certaines productions dans les pays en voie de développement (la « solution chinoise »).

En résumé, ces recettes anti-inflationnistes montrèrent leur efficacité notamment au cours des années 90, jusqu’au début des années 2000 – période qui est passée à l’histoire sous le nom de « Grande Modération », selon l’expression popularisée par Ben Bernanke. À partir de la crise de 2008, ces recettes se sont révélées inadéquates pour résoudre les nouveaux problèmes apparus après ce tournant historique. Tout d’abord, le spectre de la déflation – c’est-à-dire d’un taux d’inflation négatif – a commencé à hanter les économies des pays centraux, principalement en raison de la stagnation de l’activité économique et de la consommation après la crise. Ensuite, pour éviter l’effondrement des marchés financiers et permettre aux États de s’endetter, les Banques centrales (la Fed d’abord, la BCE ensuite) ont dû réduire fortement leurs taux d’intérêts directeurs et procéder à des achats massifs d’obligations d’État que les marchés financiers évaluaient à des prix trop bas et des taux d’intérêts trop élevés (jusqu’à 35 % pour le bond grec à 10 ans en janvier-février 2012, contre 2,8 % aujourd’hui). Cela équivaut à une politique monétaire expansionniste (voir Épisode 2 et 3). Troisièmement, les salaires dans les pays destinataires des délocalisations ont augmenté – bien que de façon limitée, et par forcément partout. De la sorte, seule la modération salariale dans les pays avancés est restée intacte. Pourquoi ? Précisément à cause de la déflation rampante, à cause de son effet dépressif sur les conflits du travail. Car même dans des conditions de crise économique, de chômage élevé, etc., la déflation compense la pression à la baisse sur les salaires. On y reviendra (voir § 3.4).

2.2 – La crise-Covid

Une sorte d’effondrement déflationniste s’est finalement matérialisé dans un grand nombre de pays centraux en mars-avril 2020, lorsque les prix du pétrole et de l’énergie en général se sont effondrés en raison de la contraction brutale de la demande (arrêt partiel de la production) – d’abord en Chine, puis en Occident, et la consommation s’est fortement réduite en raison des confinements et autres mesures sanitaires anti-Covid.

Pour donner quelques chiffres, le taux d’inflation en glissement annuel aux États-Unis est passé de 2,5 % en janvier 2020 à 0,3 % en avril 2020 ; au Japon, il est passé de 0,7 % à 0,4 % au cours de la même période ; même en Chine, où le taux d’inflation est généralement plus élevé, on est passé de 5,4 % en janvier à 3,3 % en avril. Dans l’ensemble de la zone euro, le taux d’inflation est passé de 1,4 % à 0,4 % au cours de la même période, et dans les pays du sud de l’Europe, on est même tombé en territoire négatif : 0,0 % en Italie, -0,2 % au Portugal, -0,7 % en Espagne, -1,4 % en Grèce.

Mais depuis lors, un processus inverse s’est enclenché. Autrement dit, la crise-Covid et la reprise de la production qui a suivi ont créé les conditions d’une flambée inflationniste. C’est ce que nous allons voir maintenant.

3 – L’inflation de retour

3.1 – La flambée inflationniste

Aux États-Unis, où le phénomène est plus prononcé, le taux d’inflation annuel est passé de 0,1 % en mai 2020 à 6,2 % en octobre 2021 et à 6,8 % en décembre 2021. Ces taux d’inflation élevés comportent un élément de rattrapage de l’activité économique perdue en 2020. Lissés sur deux ans, ils sont moins importants (3,8 % et 4,2 % respectivement). Toujours est-il qu’en octobre 2021, les prix à la consommation de l’énergie, selon les chiffres officiels, avaient augmenté de 30 % par rapport à octobre 2020, le prix des voitures d’occasion de 26 % sur la même période, le prix des denrées alimentaires de 5 %, etc. En résumé, la plupart des postes de dépense des ménages étaient clairement en hausse. Cette hausse s’est poursuivie au cours des mois suivants. En février 2022, le taux d’inflation annuel aux États-Unis était de 7,9 %, en progression de + 0,8 % par rapport au mois précédent.

Les évolutions économiques de la zone euro ne suivent que partiellement celles des États-Unis, et seulement avec un certain retard. La reprise économique après mars-avril 2020 a été moins forte dans l’UE qu’aux États-Unis, notamment parce que le soutien direct de l’État à l’économie réelle y a été moins massif (cf. Épisodes 1 et 3). Ce facteur, sans doute avec d’autres, a contribué à mitiger la flambée inflationniste dans le contexte européen. Mais cette dernière est bien là. Le taux d’inflation annuel harmonisé (IPCH) pour les 27 pays de l’UE est passé de 0,3 % en décembre 2020 à 4,9 % en décembre 2021. Toujours en décembre 2021, le taux d’inflation annuel en Allemagne était de 5,7 % ; dans les pays manufacturiers d’Europe de l’Est (Visegrad), il était plus élevé : 8 % en Pologne, 7,4 % en Hongrie, etc. En Espagne il était également assez élevé (autour de 5 %). Au contraire, dans les autres pays dits du « Club Med », il était plus faible : 4,2 % en Italie, 3,8 % en France, 4,4 % en Grèce, 2,8 % au Portugal (données Eurostat). Nous reviendrons plus loin sur les implications de ces disparités (voir plus loin, § 4.2).

3.2 – Montée en flèche des prix à la production

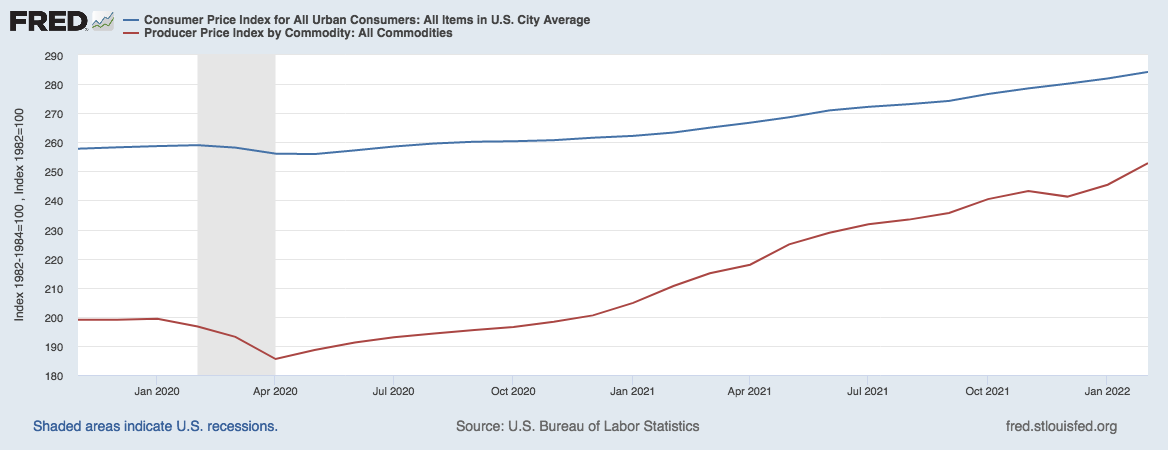

Cette hausse généralisée du taux d’inflation résulte principalement d’une hausse bien plus importante des prix à la production. Pour ce qui est des États-Unis, le graphique ci-dessous montre que les prix à la production ont augmenté beaucoup plus vite que les prix à la consommation depuis le creux de la crise-Covid (respectivement +36 % et +11 % entre avril 2020 et février 2022).

Graphique 1 : indices des prix à la consommation et à la production aux États-Unis

(novembre 2019 – janvier 2022)

Mais le phénomène est plus impressionnant encore dans les pays de l’UE. Le tableau ci-dessous illustre l’indice des prix à la production (PPI) en glissement annuel pour un certain nombre de pays européen (UE et non-UE, zone euro et non-euro confondus).

| Pays | Augmentation PPI (12/2021) |

|

58,60% |

|

33,10% |

|

29,20% |

|

22,10% |

|

21,90% |

|

19,20% |

|

18,10% |

|

13,20% |

|

9,10% |

Pour être complets, ajoutons que les prix à la production des principaux pays industrialisés non-occidentaux, comme la Chine (+12,9 %), le Japon (+9,0 %) et la Corée du Sud (+9,6 %) ont suivi une évolution moins spectaculaire mais similaire.

En lisant ces données, il faut tenir compte du fait que les prix à la production sont sujets à des variations plus violentes que les prix à la consommation. Néanmoins, les chiffres montrent bien que la hausse des prix à production ne s’est transmise que très partiellement dans les prix à la consommation. Cela suggère que de nombreux capitalistes, du secteur II notamment, s’efforcent ou sont obligés de tenir leurs prix bas. Cela veut dire également qu’une marge d’augmentation pour le taux d’inflation existe encore.

3.3 – Facteurs de la hausse des prix

3.3.1 – Désorganisation des chaînes de valeur mondialisées

La crise-Covid a entraîné une forte désorganisation et réorganisation des chaînes de valeur internationales – un processus encore en cours et qui provoque des pénuries relatives sur certains marchés. On en a eu un exemple spectaculaire au début de novembre 2021, avec les 77 porte-conteneurs qui attendaient d’être déchargés devant les ports de Los Angeles et Long Beach3. Les embouteillages dans le transport maritime mondial ont entraîné une hausse du coût du fret maritime. Cette hausse s’est poursuivie continuellement jusqu’en octobre 2021. C’est seulement après cette date que le cout du fret est retombé à des niveaux moyens.

On peut également citer le cas des semi-conducteurs, composants dont la production est fortement concentrée géographiquement. Taïwan en concentre 75,7 % dans la fonderie, 56,7 % dans l’emballage et les tests et 19,3 % dans la conception. Sa principale société est la Taïwan Semiconductor Manufacturing Company. Actuellement, de nombreuses usines du secteur automobile, dans le monde entier, fonctionnent à capacité réduite, voire sont à l’arrêt en raison de la pénurie de ces semi-conducteurs. De plus, des facteurs conjoncturels contribuent à exacerber le mouvement des prix. En l’espèce, pour Taïwan, il s’agit de la pire sécheresse en 50 ans qui limite la capacité de production. Une usine de production de semi-conducteurs a besoin de 2 à 9 millions de gallons d’eau par jour (1 gallon = un peu moins de 4 litres), mais à Taïwan, du fait de la sécheresse, l’eau disponible sur place ne suffit pas à garantir les volumes de production habituels4.

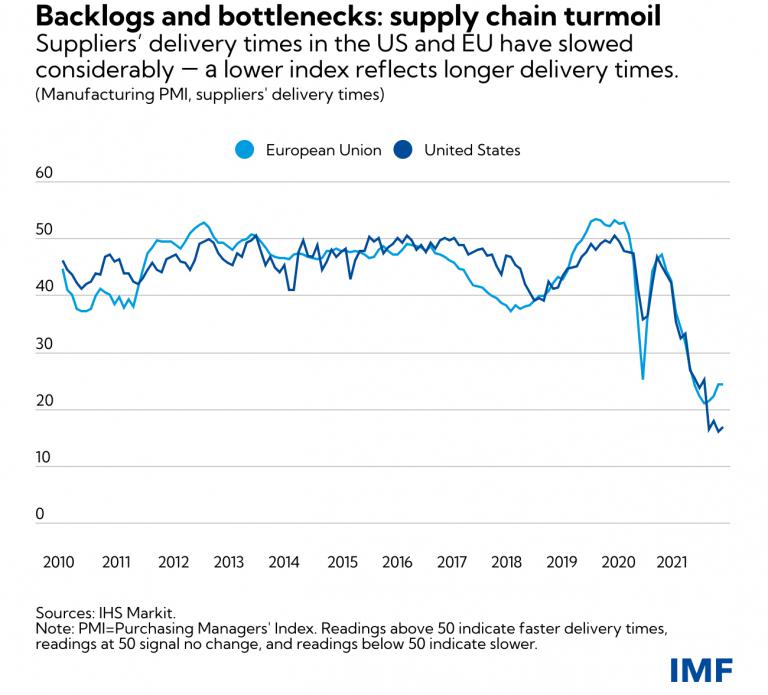

On pourrait multiplier les exemples. Ce qui importe, toutefois, c’est de prendre la mesure de l’ampleur de la désorganisation que la crise-Covid a entraîné dans les chaînes d’approvisionnement. Dans un texte récent, François Chesnais a eu recours à un indice du FMI « construit moyennant des enquêtes auprès des responsables des achats à qui on demande si les délais de livraison sont en moyenne plus longs, plus rapides ou inchangés par rapport au mois précédent »5. Nous en reproduisons le graphique ici. L’allongement des délais des livraison y apparaît très nettement.

Graph. 2 : Évolution des délais des livraison aux entreprises aux États-Unis et dans l’UE (2010-2021)

Dans leur note, les économistes du FMI remarquent que dans un contexte de goulots d’étranglement et de retards dans les livraison « les fournisseurs ont généralement un plus grand pouvoir de fixation des prix, ce qui entraîne une hausse des prix »6. Une telle analyse n’explique qu’une petite partie de la hausse des prix à laquelle nous assistons, et surtout n’aborde les disparités de pricing power (pouvoir de formation des prix) que comme une distorsion conjoncturelle. Or ces disparités sont considérables et très ancrées. Cela nous amène au problème de l’énergie.

3.3.2 – Hausse des prix des combustibles et de l’énergie

Ici, la hausse initiale a concerné essentiellement le pétrole et surtout le gaz. La hausse du prix du charbon découle, quant à elle, du fait que ce combustible est devenu plus demandé en raison de la hausse du prix du gaz et du pétrole. La hausse du prix de l’électricité est à son tour une conséquence de la hausse des prix des principaux combustibles.

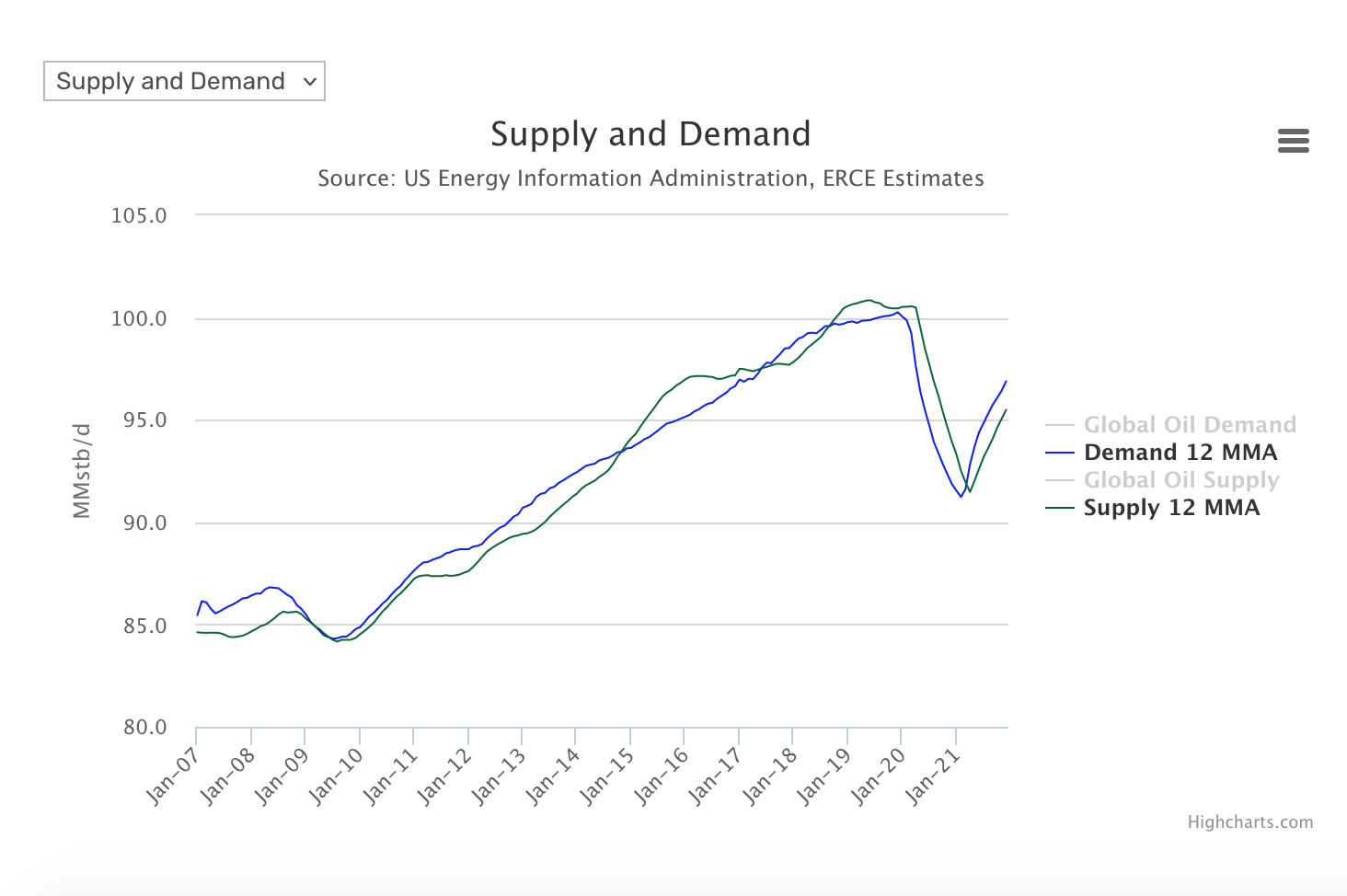

Concernant le pétrole, s’agit-il d’un problème de marché (la demande dépassant l’offre) ou d’absence de concurrence (prix de monopole) ? Certains commentateurs ont fait remarquer qu’une baisse des investissements était intervenue depuis la guerre des prix de 2014-2016, rendant l’offre moins flexible face à d’éventuels sursauts du côté de la demande. On pourrait encore ajouter qu’en avril 2020, afin de stabiliser les prix du marché spot qui chutaient, l’OPEC+ était parvenue à un accord de réduction de la production qui prévoyait une baisse record de -9,7 millions de barils par jour (-10 % de la demande mondiale de 2019). Tout cela suffit-il à expliquer la hausse des prix qui s’est produite à partir de le l’automne 2020 ? Dans le graphique ci-dessous, qui lisse les oscillations les plus conjoncturelles, les écarts entre offre et demande ne semblent pas très significatifs. Cela suggère qu’un aléa de marché a été monté en épingle pour faire monter les prix et les maintenir à des niveaux historiquement élevés.

Graph. 3 : Offre et demande mondiales de pétrole brut (2007-2021)

Comme l’a dit Adam Tooze, « la flambée actuelle des prix du pétrole est le résultat d’une décision politique délibérée de l’OPEP et de la Russie visant à étrangler la production et à laisser les prix augmenter. Les producteurs veulent prendre des bénéfices pour rétablir leur trésorerie et récompenser leurs investisseurs pour leur patience depuis le choc de 2014. »7. Il est probable que les compagnies pétrolières de tous ordres sont d’accord avec cette politique de l’OPEP+, vus les bénéfices record qu’elles réalisent en ce moment. En bref, on assiste à une brusque augmentation de la rente pétrolière et les grands opérateurs, notamment, se la partagent au détriment des autres capitalistes et des autres classes. Par ailleurs, selon ses documents officiels, l’OPEP+ prévoit de retrouver le niveau de production antérieur à l’accord de réduction mentionné plus haut en septembre 2022, mais des analystes ont montré que l’augmentation de la production à laquelle on assiste actuellement est au moins trois fois inférieure à ce qu’il faudrait pour respecter ce délai8.

En ce qui concerne le marché du gaz, au cours de l’automne 2021 plusieurs commentateurs ont suggéré que Gazprom (de façon plus ou moins téléguidée par l’État russe) aurait augmenté ses prix pour mettre le marché européen sous tension et accélérer la mise en fonction du gazoduc Nord Stream 2. Entre-temps, l’éclatement de la guerre en Ukraine a rebattu les cartes. Nous n’analyserons pas les tenants et les aboutissants de ce conflit ici. On peut cependant penser que l’État russe s’y préparait depuis quelques temps, et que la décision de Gazprom de rationner le marché spot ne peut pas être complètement séparée de cette préparation. Désormais, la vague de sanctions et d’annonces hostiles suggèrent l’intention des pays de l’UE, ou plutôt de la Commission Européenne, de couper les interdépendances énergétiques avec la Russie plutôt que de les renforcer. À supposer que cela se confirme – ce qui est loin d’être certain – il faudra des années aux clients européens de Gazprom pour pouvoir se passer de son gaz, d’autant plus que les terminaux de régazification pour le GNL présents sur le territoire de l’UE travaillent déjà au maximum de leurs capacités.

Quoi qu’il en soit, la hausse des prix spot du pétrole, du gaz et du charbon a entraîné une hausse des prix de gros de électricité, et ce bien avant la guerre en Ukraine. En Allemagne – où le gaz ne compte que pour 15 % dans la production domestique d’énergie, alors que le charbon (lignite et houille confondus) y compte pour 30 % environ (chiffres 2019) – les prix de l’électricité ont été multipliés par quatre (données octobre 2021). De même en France, bien que la production électrique y soit assurée à 75 % par le nucléaire. En effet, les normes européennes du marché de l’énergie établissent que c’est le producteur au coût marginal le plus élevé qui définit le prix de marché, lequel inclut l’ensemble des sources d’énergie.

En définitive, il est clair qu’une hausse des prix des combustibles et de l’énergie affecte tous les secteurs de l’économie, et la rapidité avec laquelle la hausse des prix de l’énergie s’est produite et répercutée dans d’autres branches pose question. La plus grande partie des approvisionnements en combustibles (de 60 à 65 % pour le pétrole) ne dépende pas des prix du marché spot, mais de contrats à long terme. Bien évidemment, les prix spot et les prix des contrats à long terme ne sont pas indépendants les uns des autres. Cependant, aux États-Unis notamment, les prix dans certaines branches ont parfois augmenté de façon très précoce par rapport à la hausse des prix des combustibles et de l’énergie, et sans rapport évident avec une pénurie quelconque. Cela a été le cas par exemple chez Procter & Gamble, ainsi que chez Coca Cola et Pepsi, soupçonnées depuis longtemps d’avoir une entente sur les prix. Cela montre à quel point la formation des prix, dans des secteurs importants du capitalisme américain, est loin d’être « transparente »9.

3.4 – Inflation et luttes salariales : la prétendue spirale prix-salaires

Si l’on prend les chiffres des heures de grève aux États-Unis, en France ou en Allemagne au cours de la décennie précédant la crise de 2008 et au cours de la décennie suivante, on constate que le nombre d’heures de grève a diminué après le tournant de la crise. Bien sûr, la lutte des classes sur le lieu de travail ne disparaît jamais complètement, mais il y a des conditions qui la favorisent (dont l’inflation) et des conditions qui la dépriment (dont la déflation). Le « coût du travail » ne s’ajuste pas automatiquement aux augmentations de prix des marchandises qui servent à le (re)produire. Surtout lorsqu’il n’existe pas de mécanismes d’indexation automatique des salaires sur l’inflation, supprimés en vertu de la modération salariale évoquée plus haut. Cela explique l’augmentation des luttes sur le lieu de travail qu’on observe depuis l’automne dernier aux États-Unis.

L’exemple typique est ici la grève de plus de 10 000 travailleurs de la marque John Deere, dans des usines situées principalement dans l’Iowa et en Illinois. John Deere est un fabricant de tracteurs qui n’avait pas connu de mobilisations majeures depuis au moins 30 ans. En octobre 2021 cependant, « ses » travailleurs se sont mis en grève et ont réussi à obtenir une augmentation de 10 % pour l’année en cours, ainsi que d’autres mécanismes d’adaptation des salaires au coût de la vie, grâce à une grève dure qui a duré environ un mois et demi, et à deux propositions d’accord entre l’entreprise et le syndicat qui ont été rejetées par les travailleurs. Mais John Deere n’est qu’un cas parmi d’autres. Pour en citer un autre, il y a eu une grève dans les usines de Kellog’s, la marque de céréales du petit-déjeuner, qui a impliqué un millier de travailleurs pendant plus de deux mois, avec des piquets de grève devant les portails de l’usine. La grève a abouti à une augmentation de salaire de 3 %. Un aspect intéressant de cette grève est le fait que les travailleurs en lutte, qui étaient principalement des salariés en CDI, se battaient également pour éliminer le système contractuel différencié pratiqué par la direction, avec un noyau de travailleurs embauchés sur une base permanente et couverts par un contrat négocié par le syndicat, et un bassin de travailleurs précaires et sous-payés. Or les travailleurs en lutte de Kellog’s ont réussi à imposer au syndicat le mot d’ordre de l’intégration immédiate de leurs collègues précaires dans le noyau couvert par le contrat entre entreprise et syndicats, et l’ont obtenue pour ceux ayant au moins 4 ans d’ancienneté dans la boîte.

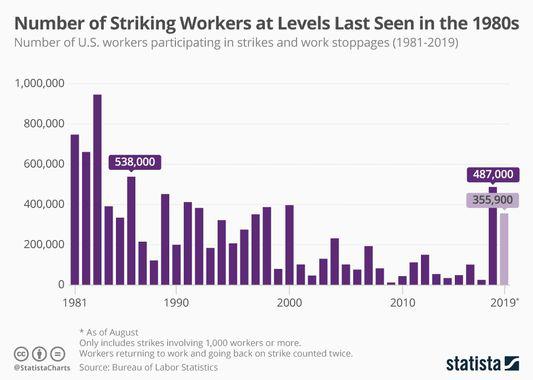

Comme le montre le graphique ci-dessous, une reprise des conflits du travail aux États-Unis s’était déjà enclenchée à partir de 2018. Mais jusqu’au tournant de la crise-Covid, cela n’avait pas spécialement concerné la production.

Graph. 4 : nombre de travailleurs ayant participé à une grève d’au moins mille grévistes

(États-Unis, 1981-2019)

Dans un article récent, Kim Moody a ré-élaboré et commenté les chiffres bruts du Bureau of Labour Statistics présentés dans le graphique ci-dessous, en ajoutant les années 2020 et 2021. L’année dernière a vu une forte hausse de l’activité de grève des salariés aux États-Unis, avec 194 grèves d’ampleur comptabilisées contre 66 en 2020, 89 en 2019 et 76 en 2018. Le nombre de grévistes en 2021 est néanmoins nettement plus faible qu’en 2019 et 2018, essentiellement parce qu’il s’agit de grèves (et de grévistes) différents. Comme le dit Moody : « avant 2021, l’essentiel des grèves provenait du secteur de l’enseignement scolaire public et surtout des salarié·e·s du secteur privé de la santé. »10

Au final, la hausse des salaires nominaux enregistrée pour l’année 2021 (5 %) est bien plus importante que dans les années précédentes, mais elle reste en dessous du taux d’inflation annuel (6,8 %), ce qui veut dire que les salaires réels ont baissé. Contrairement à ce que prétend l’idéologie de la spirale prix-salaires, les hausses de salaires ne provoquent pas l’inflation, mais la suivent à distance (dans le meilleur des cas). Les commentateurs s’inquiètent continuellement de ce que la hausse des prix pourrait provoquer la hausse des salaires, engendrant ainsi la fameuse spirale. En réalité, comme les salaires sont continuellement en retard sur les prix, les salaires réels baissent, et il faudrait plutôt parler de spirale prix/profits. Si les luttes aboutissent, les salaires nominaux participent de la hausse générale des prix, mais sans la provoquer. Et en l’absence de mécanisme d’indexation automatique l’adéquation des salaires par les luttes et les négociations ne peut être que partielle.

Comme on l’a souligné plus haut, le taux d’inflation est moins élevé en UE qu’aux États-Unis, et varie selon les pays. Cela n’empêche pas que le mécontentement des salariés commence à s’y faire sentir. En Espagne, la grève des métallurgistes de Cadix (novembre 2021), assez médiatisée, s’est accompagné de beaucoup d’autres conflits moins massifs, également centrés sur la question des salaires : métallurgistes d’Alicante, employés des supermarchés de la région de Castilla y Léon, ouvriers de l’agroalimentaire dans l’ensemble du pays, etc. La plupart de ces conflits ont bien débouchés sur des hausses de salaire, mais qui restent pour l’instant assez modestes par rapport à la hausse du taux d’inflation.

En France également, où l’inflation n’était pourtant pas si élevée, les grèves se sont multipliées entre octobre et décembre 2021, sur fond de négociations annuelles obligatoires (NAO). Là aussi, il s’agit de luttes qui surgissent souvent dans des établissements où il n’y a jamais eu de lutte importante, ou il y en a pas eu depuis des décennies. Ces derniers mois, des grèves ont eu lieu chez Leroy Merlin, chez Decathlon, dans le secteur agroalimentaire breton, dans les magasins Sephora, chez Dassault (site d’Anglet, Pyrénées-Atlantiques), dans plusieurs établissements d’Enedis (à Paris, à Marseille, en Loire-Atlantique, dans l’Orne), dans les sites du géant de la chimie Arkema, dans les hypermarchés Cora (une douzaine de magasins touchés sur 60 en France) etc. Dans ces grèves, les revendications sont multiples et peuvent concerner aussi bien les salaires que les conditions de travail, mais la revalorisation salariale pour rattraper l’inflation apparaît souvent comme une revendication centrale des grévistes. Chez Arkema, les grévistes réclamaient entre autres une augmentation mensuelle de 100 euros pour tous les salariés. Au bout de deux semaines de grève (commencée le 9 décembre), ils ont obtenu 70 euro d’augmentation. Au 21 décembre, les grévistes du site de Jarrie (banlieue de Grenoble) étaient prêts à reconduire la grève, mais ont finalement décidé de se rallier à la décision des autres 12 sites mobilisés d’accepter la proposition de la direction. Ce qui fait penser qu’une reprise de la mobilisation dans un avenir proche n’est pas exclue, du moins dans certains sites.

Un élément commun à toutes ces grèves, c’est qu’elles éclatent souvent au sein de grandes entreprises ou de grands groupes multinationaux, et sont animées par des salariés embauchés en CDI. Les PME, qui subissent la pression de ces mêmes grands groupes et sont souvent lourdement endettées, semblent pour l’instant moins touchées par ces grèves, sans doute parce qu’elles n’ont que peu de marge de manœuvre pour répondre à des revendications salariales.

En conclusion, on peut dire que les luttes salariales qui se sont développées depuis le début de la flambée inflationniste sont certainement destinées à se multiplier si la flambée inflationniste se prolonge. Elles pourront éventuellement s’articuler à des mouvements sociaux du type Gilets Jaunes, ciblant la question du pouvoir d’achat.

4– Inflation, partage inégal de la plus-value et politique des Banques centrales

Depuis le début de la flambée inflationniste, la question s’est posée de savoir combien elle allait durer. Chez les économistes, le débat s’est structuré autour de l’opposition entre les tenants de « l’inflation transitoire » et les tenants de « l’inflation structurelle ». Si les premiers se sont le plus souvent tenus au caractère probablement passager des déséquilibres entre offre et demande, les seconds ont invoqué toutes sortes de causes prétendument plus profondes, et parfois fantaisistes, pour appuyer leurs idées. Toujours est-il que la thèse de l’inflation « transitoire » est de moins en moins vraisemblable. Même si les goulots d’étranglement liés à la désorganisation des chaînes de valeur sont en train de se résoudre, on voit en effet que de nouveaux facteurs d’inflation surgissent. Le conflit russo-ukrainien en est un. Il est en train d’impacter aussi bien les prix du pétrole et du gaz que les prix d’autres matières premières comme le blé, le nickel, le palladium, etc. Voilà pourquoi la perspective d’une résolution rapide du problème de l’inflation semble de moins en moins probable. Notre analyse des causes profondes de l’inflation prêche aussi dans ce sens. Il y en foncièrement deux : la baisse brutale du taux de profit et la déstabilisation de la péréquation stratifiée.

4.1 – Hausse des prix, oligopoles et taux de profit

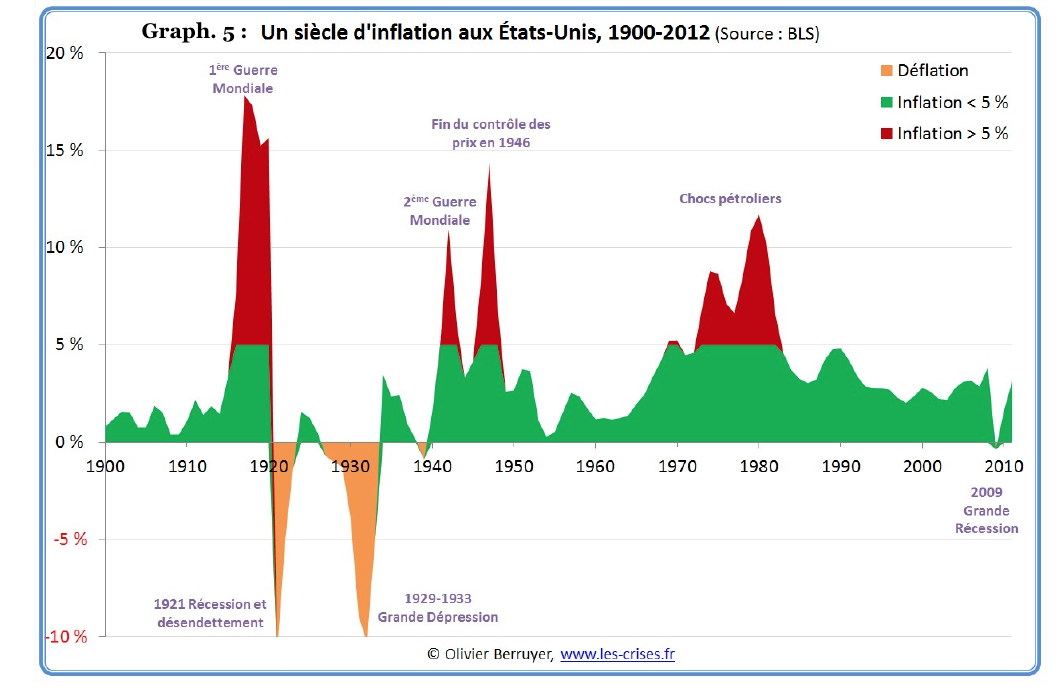

Au cours du XX° siècle, il y a eu trois poussées d’inflation dans les pays occidentaux : la Première Guerre mondiale, la Seconde Guerre mondiale, et les années 1970 (voir graphique ci-dessous).

À chaque fois, la hausse des prix est à relier à la captation d’une masse considérable de plus-value par un secteur donné de la production capitaliste (l’industrie de l’armement pour les deux Guerres, le pétrole pour les années 1970). Dans les deux premiers cas, il s’agit du brusque développement de capitaux improductifs, consommant une grande masse de plus-value pour fonctionner. Cette masse leur est transmise par l’État, acheteur de l’armement, qui la prélève par l’impôt et l’emprunt. Dans le troisième cas, la forte augmentation du prix du pétrole a pris en otage le reste de l’économie en renforçant la rente pétrolière dans des proportions inconnues jusque-là. Dans les trois cas, il y a eu pénurie de plus-value pour les autres capitaux, qui n’ont eu d’autre façon de protéger leur valorisation que la hausse de leurs prix. Et dans les trois cas, ces phases de forte inflation ont entraîné des modifications importantes de la reproduction capitaliste. Si la poussée actuelle doit se confirmer, la question se pose de savoir si, elle aussi, annonce des modifications analogues. Mais revenons d’abord à ses causes profondes. L’inflation actuelle nait de la double crise de la rentabilité et de la péréquation biaisée du taux de profit.

Si nous ne pouvons pas nous tenir au schéma abstrait de la péréquation parfaite du taux de profit (le « communisme du capital » de Marx), c’est que dans la réalité il y en a pas. Nous devons partir du fait que cette péréquation est biaisée, c’est-à-dire que la tendance à la formation d’un seul taux de profit moyen pour toutes les branches est entravée, et ce de façon croissante. Le schéma de péréquation stratifiée à quatre niveaux que nous proposé dans Le Ménage à trois de la lutte des classes (Éd. L’Asymétrie 2019, pp. 323-324) est trop complexe pour notre propos ici. Simplifions-le en supposant l’existence de deux niveaux seulement : des branches ouvertes et des branches fermées (monopoles ou oligopoles).

Dans le § 2.2, nous avons vu que la hausse des prix est plus forte dans les prix à la production que dans les prix à la consommation. Or, si la hausse des prix en amont ne se transmet que partiellement en aval, ce n’est pas qu’un problème de décalage temporel. Il y a des capitalistes qui imposent la hausse des prix et d’autres qui la subissent, et il y a des capitalistes qui peuvent facilement augmenter leurs prix tandis que d’autres ne le peuvent pas. Voyons cela de plus près.

Pour les capitalistes qui imposent la hausse des prix, celle-ci est une façon de lutter contre la baisse du taux de profit. Cet expédient leur permet d’empocher davantage de plus-value sans investir davantage et sans pressurer davantage leurs salariés – ou, pour le dire autrement, sans agir sur la composition organique ou sur le taux d’exploitation (le taux de plus-value). En principe, cela n’est possible que si ces capitalistes se trouvent en situation de monopole ou d’oligopole.

Parmi les capitalistes qui subissent la hausse des prix initiale, il y a d’autres oligopoles. Ceux-ci peuvent réagir rapidement à cette hausse en augmentant leurs propres prix. Il ne sont pas gagnants dans l’affaire, mais il ne sont perdants non plus : ils subissent la hausse des prix autant qu’ils la répercutent dans leurs propres prix.

Cependant, la majorité des capitalistes, grandes et petites entreprises des branches ouvertes, subit la hausse des prix sans pouvoir la répercuter immédiatement. Pour eux, la hausse des prix de leurs intrants revient à faire baisser le taux de profit. En raison de la concurrence, les prix de marché des branches concernées (branches ouvertes) ne changent pas, du moins dans un premier temps, ou alors de façon beaucoup plus lente que dans les branches fermées. La seule solution pour le faire remonter consiste alors à augmenter le taux d’exploitation (pl/v). Il est probable que la solution de facilité représentée par le recours à la plus-value absolue (allonger ou densifier la journée de travail, ou encore comprimer davantage les salaires) soit préférable, aux yeux de ces capitalistes, à des investissements de productivité, du moins dans un premier temps. Cependant, cette soi-disant solution n’en est pas une. Tout d’abord, on peut penser que les salariés y résisteront de façon plus vigoureuse que par le passé. Au cours des dernières décennies, dans les aires centrales de l’accumulation, le retour à la plus-value absolue s’est fait dans un contexte de relative stabilité des prix. La flambée inflationniste change la donne, parce qu’elle érode les salaires réels. Si elle se prolongeait sans ajustement des salaires (automatiquement ou par les luttes), elle représenterait une véritable rupture du « compromis social » post-fordiste. Ensuite, le recours à la plus-value absolue, dans sa forme et ses conditions actuelles, a déjà été pratiqué en long et en large, et a déjà donné son potentiel. Elle ne permet pas d’obtenir de nouveaux gains de productivité, ni de faire baisser la valeur du panier des subsistances. Autre fausse solution pour ces capitalistes des branches ouvertes, parce que très provisoire : se résigner à augmenter leur prix, au risque de pertes de part de marché et de faillites.

Dans notre raisonnement nous avons fait abstraction de la question du crédit, c’est-à-dire de la possibilité pour les capitalistes qui subissent la hausse des prix d’emprunter davantage pour acheter leurs intrants. Nous avons par ailleurs supposé une productivité donnée et stable, dans les branches ouvertes comme dans les branches fermées, alors qu’on sait que pendant la crise-Covid elle s’est dégradée pour certains capitalistes (la plupart) et s’est améliorée pour d’autres (pas très nombreux). Ces caveat, aussi importants soient-ils, ne touchent pas à l’essentiel : le pool de la plus-value disponible ne s’est certainement pas élargi, mais son partage est devenu brusquement plus défavorable aux branches ouvertes. Il l’était déjà auparavant, mais maintenant la situation a empiré.

Autrement dit, non seulement la hausse des prix modifie les conditions de la lutte de classes (inflation au lieu de stabilité des prix, voire déflation), mais elle change aussi celles de la concurrence entre branches ouvertes et fermées. Les premières, victimes d’un pompage prolongé et maintenant renforcé, perdent en rentabilité. Mais cette perte de rentabilité ne peut que compromettre la soutenabilité du pompage par les branches fermées. De la sorte, les capitaux des deux branches aboutissent à une impasse qui révélera à quel point la hausse des prix est une tentative ultime et impossible de sauver le statu quo, c’est-à-dire la formule de l’exploitation reposant essentiellement sur la plus-value absolue.

4.2 – L’enjeu des Banques centrales

Les Banques centrales sont, comme toute institution du capital, des lieux d’affrontement entre fractions capitalistes concurrentes, et leurs politiques monétaires résultent des consensus ou des compromis qui se forment entre ces fractions.

Lorsque la pandémie a éclaté, les Banques centrales ont lancé ou énormément augmenté les programmes d’achat d’obligations d’État, dont les fruits ont inondé de liquidités le système bancaire et, partant, le système financier. Le consensus était alors à la conservation du statu quo. Cela a permis de maintenir ouverts les canaux du crédit aux entreprises (même zombies) et surtout, cela a empêché les marchés financiers de s’effondrer. En effet, après une forte chute au printemps 2020, les marchés financiers ont cru comme jamais auparavant, anticipant une croissance sans doute excessive par rapport à la reprise réelle.

Maintenant que l’inflation commence sérieusement à mordre, les Banques centrales se trouvent en effet face à une alternative qui s’apparente à un casse-tête. Selon la pratique habituelle, elles devraient réagir en introduisant des politiques monétaires plus restrictives, en augmentant leurs taux d’intérêt, en plus de réduire rapidement leurs programmes d’achat d’obligations d’État. C’est ce que la Fed, et plus récemment la BCE, ont annoncé qu’elle vont faire au cours de cette année, de façon plus ou moins graduelle (7 hausses de taux pour la Fed en 2022). Sont-elles en train de préparer un Volcker Shock 2.0 ? Il faut ici se méfier des effets d’annonce.

En général, on suppose que hausser le taux d’intérêt de la Banque centrale revient à restreindre les canaux du crédit aux entreprises : l’emprunt auprès de la Banque centrale coûte plus cher aux banques commerciales, donc l’emprunt auprès des banques commerciales coûte plus cher aux entreprises et aux ménages – ce qui « refroidit » l’économie et fait donc baisser l’inflation. Cependant, pour introduire une politique monétaire réellement restrictive et susceptible d’entrainer une baisse rapide de l’inflation, les Banques centrales devraient hausser les taux d’intérêt nominaux sensiblement au-dessus du taux d’inflation sous-jacente, car ce sont les taux d’intérêt réels (c’est-à-dire au net du taux d’inflation) qui comptent. C’est pourquoi lors du Volcker Shock de 1980, la Fed avait dû monter son taux d’intérêt bien au-dessus du taux d’inflation de l’époque (près de 15 % à la fin 1979). Dans une situation de sortie de crise très incertaine et marquée par la montée des tensions géopolitiques, on voit mal la Fed monter son taux d’intérêt directeur de 0,25 % à 8 % en quelques mois. Il en résulterait une crise certainement très sévère, que seule une petite fraction de capitaux pense être prête à affronter pour en tirer avantage. À l’époque du Volcker Shock, les fractions capitalistes qui ont supporté l’onde de choc étaient celles qui pouvaient promouvoir la financiarisation de l’économie, la mondialisation des échanges, etc. Aujourd’hui, de telles fractions sont plutôt à chercher dans la tendance au tout numérique. Mais leur victoire voudrait dire que le consensus au sein de la Fed aurait changé de façon extrêmement radicale en très peu de temps, au point de revenir sur les efforts faits depuis mars-avril 2020 pour maintenir l’économie à flot, et de passer soudainement à la politique de la terre brulée (stimuler une dévalorisation massive et rapide). C’est peu vraisemblable. L’inflation ne sera combattue que mollement. Il y aura probablement des hausses de taux cosmétiques, avec peu d’impact sur l’évolution de l’inflation. On peut encore ajouter que l’inflation « grignote » les dettes accumulées, et peut donc contribuer à réduire le surendettement public et privé. La Fed n’est certainement pas insensible à cet argument.

Certes, comme on l’a vu, l’option qui consiste à laisser faire l’inflation n’est pas sans risques. Laisser faire l’inflation signifie d’abord accepter un certain degré d’instabilité sociale. La reprise des luttes salariales a déjà été évoquée. Mais de plus, comme on le voit en ce moment, l’inflation provoque des problèmes de trésorerie dans de nombreuses PME, et la grogne de leurs patrons peut vite devenir une contrainte politique et budgétaire pour les gouvernements. Laisser faire l’inflation signifierait également accepter une certaine dose d’instabilité financière car, dans un climat de tension sur les marchés de l’énergie et des matières premières, les rotations sectorielles au sein des portefeuilles d’actifs des investisseurs financiers pourraient être très violentes. La tech américaine, par exemple, pourrait perdre beaucoup de son attractivité au profit de secteurs moins huppés et sous-valorisés par le marché actions. Les évolutions récentes du Nasdaq (-24 % sur l’ensemble de l’indice du 19 novembre 2021 au 14 mars 2022) vont dans ce sens.

Toutes choses égales par ailleurs, la situation est encore plus complexe dans la zone euro, dont l’union monétaire présente des caractéristiques uniques dans l’histoire (pas de véritable budget ni de Trésor communs). Ici la diversité des taux d’inflation au sein des pays membres de la zone euro, qui découle de la diversité des structures économiques, entraîne nécessairement des conflits internes à la BCE au sujet des mesures à adopter pour y faire face. Rappelons que la BCE est la seule institution fédérale de l’UE. Pour la même raison, elle est le lieu où se confrontent les agendas des différentes Banques centrales nationales. Le sauvetage de l’euro à l’époque du whatever it takes de Mario Draghi, par exemple, avait été rendu possible par la mise en minorité de la Bundesbank et de la Nederlandsche Bank au sein du Conseil des Gouverneurs. Depuis lors, tout retour en arrière par rapport au Quantitative Easing (QE) s’est révélé impraticable. La zone euro ne peut survivre que si la BCE, par ses achats raisonnés de titres de dette, veille à garder sous contrôle les intérêts sur les titres de dette des États membres et à réduire les écarts entres les intérêts sur ces titres (les spreads). Le QE est une monétisation de la dette. Cette monétisation de la dette est incompatible avec une politique monétaire restrictive. On ne peut pas pratiquer en même temps l’une et l’autre. Or tout revirement en matière de politique monétaire reviendrait à remettre en cause l’intégrité de la zone euro.

En bref, des deux côtés de l’Atlantique, les Banques centrales sont confrontés à un dilemme délicat : s’attaquer vraiment à l’inflation et provoquer une forte récession, ou laisser faire l’inflation. Pour le moment, un consensus semble s’établir au sein des Banques centrales en faveur d’une lutte cosmétique contre l’inflation. Un élargissement du conflit en Ukraine pourrait-il le changer ? Probablement pas : une politique monétaire et budgétaire expansionniste est plus favorable à l’effort de guerre et au réarmement. Contrairement aux apparences, l’abandon des politiques monétaires non-conventionnelle, type QE, n’est pas le scénario le plus probable.

Mais, comme nous le disions dans l’Épisode 3, § 3, « il est peu probable que les aires centrales de l’accumulation (États-Unis, Europe occidentale, Extrême-Orient) suivent toutes la même trajectoire ». Cela vaut également pour la politique monétaire. Une divergence entre les États-Unis et la zone euro est, à ce niveau, également possible.

5 – Conclusion : du nouveau sous le soleil

Dans l’Épisode 3 (cf. § 3), nous avions imaginé une inflation qui déstabiliserait en profondeur les équilibres du statu quo et enclencherait une dévalorisation massive de capital réel et fictif. Est-ce bien le cas ? Pas pour l’instant. Notre analyse fait maintenant apparaître l’inflation plutôt comme l’ultime tentative de sauvetage du statu quo. Le tableau provisoire de sortie de la crise-Covid est donc celui d’une bipolarisation exacerbée du capital entre branches ouvertes et branches fermées, autrement dit d’un renforcement de la domination oligopoliste et des mécanismes de pompage de plus-value qu’elle implique. Il s’agit d’une phase de pourrissement ultérieur (la dernière, sauf surprise) de l’ancienne formule de plus-value plutôt que de l’apparition de la nouvelle formule.

Cependant, le maintien du statu quo est toujours contradictoire, au sens où les initiatives capitalistes vouées à ce but finissent toujours par engendrer des résultats différents de ceux qui étaient escomptés. La flambée inflationniste, sous réserve qu’elle se prolonge, va exacerber l’affrontement entre capitalistes et l’affrontement entre les classes. Produite par le retournement de certaines fractions capitalistes (oligopolistes) contre toutes les autres, l’inflation inaugure probablement une période de conflits inter-capitalistes très durs et de reprise des conflits du travail dans les aires centrales du capital. Dans les deux cas, elle crée objectivement les conditions pour que la question de la relance de la plus-value relative soit enfin posée : la résistance à l’exacerbation de l’ancienne formule de la plus-value, dans la mesure où elle réussit, forcera des fractions capitalistes à envisager la baisse de la valeur du panier des subsistances et à imposer leur point de vue. Et elle radicalisera également l’affrontement entre oligopoles/monopoles et capitaux des branches ouvertes, car la baisse de la valeur du panier des subsistances est impossible sans une diffusion rapide de nouveaux gains de productivité à travers l’ensemble des branches de la production sociale. Or les oligopoles/monopoles font précisément obstacle à cette diffusion.

Il faudra ici surveiller les interventions des États au niveau de la péréquation du taux de profit. Les politiques anti-trust, par exemple, ont notoirement régressé au cours des 20 dernières années, surtout aux États-Unis (cf. supra, note 8). La reprise de ces politiques serait actuellement en cours, au moins dans les intentions, et bien moins que ce qui serait nécessaire pour un retour une formule plus équilibrée de la plus-value. N’est-ce pas précisément à cause de la faiblesse de la lutte des classes, et notamment de l’affaissement des luttes salariales dans la décennie de l’après-2008, que les gouvernements ont pu tergiverser sur ce front ? À ce niveau, l’inflation introduit un élément de nouveauté qui commence à changer la donne.

Comme nous l’avons souvent dit, dans une éventuelle restructuration il ne s’agirait pas seulement de faire baisser la valeur des marchandises du panier actuel des subsistances, mais de revoir de fond en comble les modalités de la reproduction du prolétariat. Pour cela, il faudrait par exemple dompter les GAFAM et autres oligopoles détenteurs des technologies requises, pour que leurs avantages de productivité se répandent dans les autres branches. Cela s’inscrirait dans une mutation bien plus vaste, d’une ampleur probablement supérieure aux deux restructurations du XX° siècle (la fordiste et la post-fordiste). Seule une crise sociale pourra la mettre à l’ordre du jour.

R.F. – B.A.,

avril 2022