« Pour en finir avec le taux de profit, les capacités de production oisives et la crise de suraccumulation à venir »

Pour en finir avec le taux de profit, les capacités de production oisives et la crise de suraccumulation à venir

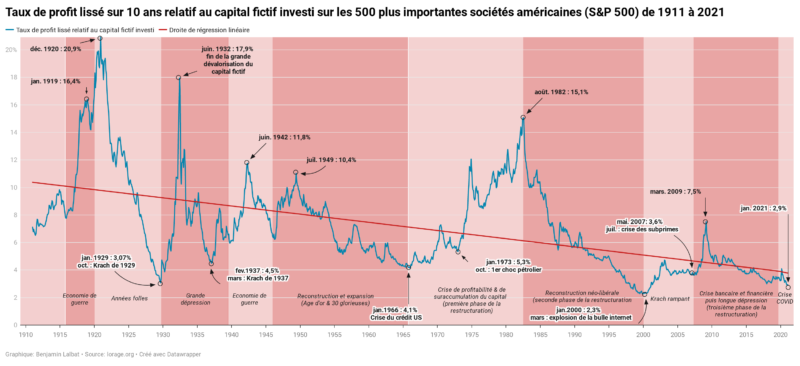

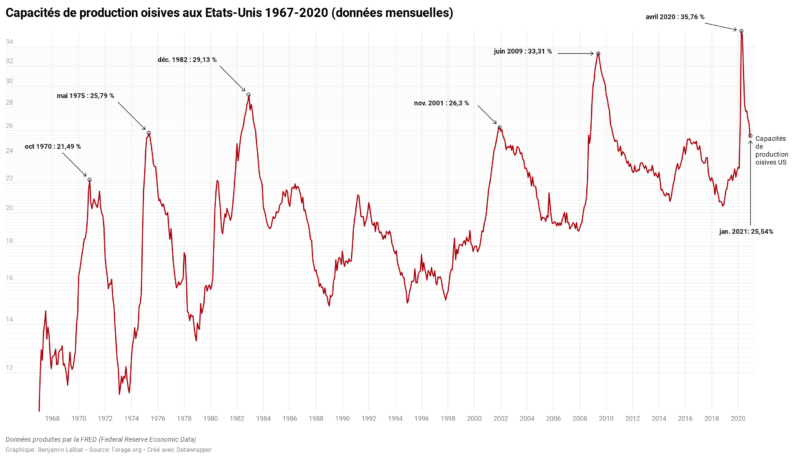

Dans notre article précédent (Lorsque les traders utilisent des catégories marxistes pour prendre leurs décisions) nous avions souligné l’intérêt que revêt l’analyse d’indices comme le Q de Tobin et le PER Shiller dont les calculs peuvent être rapprochés de certains concepts économiques marxistes. Ici, nous décidons d’aller plus loin en détournant ces indicateurs d’évaluation des marchés financiers de leur utilité première pour en produire une lecture historique nous permettant d’entrevoir certaines conjectures économiques. Pour résumer, le Ratio prix/bénéfices corrigé des variations cycliques (CAPE), aussi appelé PER Shiller, est un indicateur statistique d’évaluation des marchés financiers très fréquemment utilisé par les investisseurs. Il présente la somme moyenne que le marché boursier est prêt à investir pour chaque dollar de bénéfice que génère une entreprise. Pour cela, il se calcule en divisant la capitalisation boursière d’une entreprise par la moyenne de ses bénéficies sur 10 ans, corrigés de l’inflation. Inversé mathématiquement, cet indice nous donne un taux de profit rapporté au capital fictif investi dans une entreprise. Examiner cet indicateur pour en dégager les dynamiques générales devient particulièrement riche d’enseignements lorsqu’on étend l’étude à l’ensemble des plus grandes sociétés américaines sur une Histoire de longue durée. Au-delà de cette chute du taux de profit, nous verrons ensuite les impacts de la crise pandémique sur le développement des capacités de production oisives. Cette profusion de capital productif inemployé semble nous indiquer la possibilité d’émergence d’une crise de suraccumulation de capital dans de bref délais. Enfin et après un rapide point épistémologique, nous mettrons un point final à notre série d’articles en développant les implications que notre approche du capital fictif nous permet d’envisager, notamment vis-à-vis de la loi de valeur énoncé par Marx.

Étude historique du taux de profit relatif au capital fictif investi (Rcf)

De prime abord, il peut sembler paradoxal de mettre en rapport le profit généré et le capital fictif investi dans les actions d’une société. Bien que ces investissements ne servent pas directement à la production et donc ne participent pas à générer ce profit, ils demeurent du capital. Comme nous l’avons longuement démontré dans les chapitres précédents, ce capital est devenu aujourd’hui un des moteurs principaux de l’accumulation capitaliste permettant la croissance du capital productif. Au sein des entreprises à forte capitalisation boursière, l’achat de nouvelles machines, de matières premières ou de force de travail est rendu possible grâce à la profusion de ce capital-actions.

Détourner cet indicateur d’évaluation des marchés financiers qu’est le PER Shiller nous permet de récupérer à la fois une somme importante de statistiques documentées sur les plus importantes sociétés du monde, mais également un travail conséquent de compilation historique de ces données. En effet, le calcul pratique du taux de profit dans le sens de K. Marx (R= Pl/(C+V)[1]) se retrouve tributaire du type de variables et de données statistiques choisies par la personne qui l’effectue. Ainsi et à partir de la même formule, certains économistes marxistes parviennent à affirmer une que ce taux de profit subit une dynamique à la hausse (M. Husson, 2010[2]), à la baisse (M. Roberts, 2020[3]) ou encore ni l’une ni l’autre (M. Roelandts, 2010[4]). Choisir de récupérer directement les statistiques employées par le système financier lui-même pour s’autoévaluer permet d’éviter cet écueil. Ainsi, nous sommes certains d’utiliser les chiffres qui font actuellement sens pour le capitalisme dans son fonctionnement.

En inversant le Ratio prix/bénéfices corrigé des variations cycliques proposée par R. Shiller, on obtient le taux de profit lissé relatif au capital fictif investi (Rcf)[5]. Il nous est ainsi possible de récupérer l’étude proposé par R. Shiller sur l’ensemble des 500 plus importantes entreprises américaines depuis 1872 (O. Bunn & R. Shiller, 2014)[6] pour la renverser et la prolonger jusqu’au début de l’année 2021. Dès lors, dans notre analyse lorsqu’il sera question du taux de profit relatif au capital fictif investi nous parlerons de « taux de profit Rcf », alors que le terme « taux de profit » seul renverra quant à lui à la formule classique de Marx rapportant le profit généré au seul capital productif investi.

En le rapportant au capital fictif investi, on constate que le taux de profit Rcf subit d’importantes fluctuations liées aux phases de création ou de destruction significatives de capital financier. Ce graphique nous démontre qu’un taux de profit Rcf faible, c’est-à-dire atteignant entre 2 et 5%, a systématiquement abouti à un krach boursier ayant eu de lourde conséquence sur l’économie productive. Il nous montre également que chacun de ces krachs financiers s’est trouvé immédiatement suivi d’une dévalorisation massive du capital fictif en circulation. On trouve chez Marx une description intéressante de ce processus de dépréciation :

« Le capital marchandise perd une grande partie de sa faculté de représenter du capital-argent potentiel en temps de crise et, en général, aux périodes de dépression. La même chose vaut pour le capital fictif, les titres portant intérêt pour autant qu’ils circulent à la Bourse comme capital monétaire. Leur valeur baisse, quand l’intérêt hausse ou quand la pénurie générale de crédit contraint leurs détenteurs à les jeter massivement sur le marché pour trouver de l’argent. Enfin, le prix des actions baisse, soit parce que les recettes qu’elles procurent diminuent, soit parce que les entreprises qu’elles représentent très souvent s’avèrent frauduleuses. Les crises diminuent fortement le capital fictif et, en conséquence le pouvoir de ceux qui le détienne de prélever de l’argent sur le marché. »[7]

Cette dévalorisation permet une augmentation très rapide mais brève du taux de profit rapporté au capital fictif investi et ce systématiquement. Cette dépréciation ne dure pas et le capital fictif gonfle rapidement à nouveau. Dans un troisième temps, l’impact de la crise financière se fait sentir sur l’économie productive qui ralentit, faisant à nouveau chuter le taux de profit Rcf.

Une lecture historique de l’évolution de ce taux de profit Rcf

Au-delà de ces dynamiques générales, l’évolution du taux de profit Rcf s’avère particulièrement intéressant à analyser sur le temps long, surtout si on le corrèle aux événements économiques majeurs survenus durant ce dernier siècle. C’est ce que nous décidons de proposer à travers ce graphique. Nous présenterons ici les événements économiques le plus succinctement possible. Il s’agit plus de présenter la pertinence de l’utilisation de cet indice et ce qu’il nous démontre, que de proposer une histoire économique du capitalisme américain au XXe siècle.

La crise de 1929 : Taux de profit, grande dépression et économie de guerre

d

Cette tendance à la chute avec remontée immédiate est particulièrement visible lors de la crise de 1929 qui voit une dévalorisation extrêmement importante des actifs. La capitalisation boursière de l’ensemble des sociétés du S&P 500 se trouve divisée par plus de cinq en seulement quelques mois, passant de 456 milliards de dollars en septembre 1929 à seulement 85 milliards en juin 1932[8]. Cette dépréciation est immédiatement suivie d’un nouvel essor du capital-actions faisant à nouveau chuter le taux de profit relatif au capital fictif investi. Cette nouvelle bulle est d’autant plus déconnectée des profits produits qu’elle se développe dans une Amérique pleinement impactée par la Grande Dépression. En 1933, la production industrielle a chuté de moitié depuis 1929 et le taux de chômage y frôle les 25% (L.V. Chandler, 1970[9]). Les investissements étatiques à travers le New Deal ne parviennent pas à rétablir suffisamment le taux de profit Rcf pour empêcher le second Krach de 1937 qui correspond à l’explosion de cette nouvelle bulle. Il faut attendre le développement d’une économie de guerre à partir de 1940 pour constater un réel redressement durable. Ce tournant économique permet alors d’augmenter sensiblement la productivité au nom de l’effort de guerre, de dédier l’appareil productif à la production massive de marchandises vouées à la destruction à travers l’armement, et de détruire massivement des capitaux matériels et humains appelant ainsi à leur remplacement.

La crise des années 1970 : Restructuration et taux de profit

Le graphique met également en avant les différences majeures entre la crise de 1929 et celle des années 1970. La crise rampante débutant en 1966, puis le krach lié au premier choc pétrolier de 1973 sont suivis, de la même façon, d’une dévalorisation rapide, quoique moindre (division par deux de la capitalisation boursière de ces sociétés entre janvier 1973 et septembre 1974) ; mais contrairement à la crise de 1929 qui a vu une bulle spéculative regonfler aussitôt, on constate, que la capitalisation boursière de l’ensemble des sociétés du S&P 500 stagne jusqu’au début des années 1980, alors que le taux de profit relatif au capital investi est quant à lui à la hausse. La fin de la convertibilité en or du dollar et la mise en place des taux de changes flottants à partir de mars 1973 ouvrent la porte à une création monétaire presque illimitée. Pourtant, ce graphique nous démontre que cette libéralisation n’est pas immédiatement suivie par une profusion de devises sur les marchés. Il faut attendre 1982 pour constater un développement significatif du capital fictif en circulation et avec lui une véritable et progressive envolée des capitalisations boursières des sociétés américaines.

La remontée de la courbe du graphique durant les années 1970, tend à nous prouver qu’une augmentation réelle du taux de profit a eu lieu aux États-Unis durant la seconde partie de la décennie 1970. Cette période que l’on peut appeler « première phase de la restructuration » voit une croissance du PIB dépassant les 5% annuel rendue possible par une accélération de la rationalisation de la production, notamment grâce aux baisses de salaires ainsi qu’aux nombreuses délocalisations. Bien aidée par l’essor de nouvelles technologies et des investissements dans les pays émergents, la productivité a largement augmenté, rétablissant temporairement le taux de profit. Alors que certains marxistes considèrent les gains de productivité liés à la modernisation de la production durant cette période comme négligeables (Trenkle, Lohoff, 2014)[10], l’analyse de ce graphique tend à nous indiquer l’inverse. En effet, il semble que ce soit la hausse du taux d’exploitation qui ait permis de rehausser le taux de profit avant même l’envolée de l’endettement et la création massive de capital monétaire.

Les années 1980 : L’essor du capital fictif comme source alternative de l’accumulation

Ce n’est que lorsque le taux de profit Rcf entame une nouvelle chute au début des années 1980 que le système économique commence à avoir massivement recours aux crédits et à la création de capital fictif. Historiquement, cela coïncide également avec la libéralisation des déficits publics permettant d’échanger librement les obligations d’État sur les marchés et donc l’extension des dettes publiques. Ce développement exponentiel du capital fictif en circulation débute réellement à partir de 1982 et perdure de manière presque ininterrompue jusqu’à l’explosion de la bulle internet en 2000. Cet essor est également accompagné durant cette phase par une croissance soutenue et continue du PIB[11] ainsi que du capital des entreprises du S&P 500, ce qui tend à soutenir notre thèse sur le rôle du capital fictif dans l’accumulation du capital productif.

Pendant cette période faste, un krach brutal a lieu en octobre 1987. La remontée des taux d’intérêt par la banque centrale américaine provoque une chute rapide du cours de nombreuses actions. En revanche, le taux de profit relatif au capital fictif investi demeurant relativement élevé, la bourse ne tarde pas à s’en remettre et repart à la hausse. Les pertes liées au krach se trouvent comblées dès 1989[12].

2000-2007 : Crises importantes, dévalorisations insuffisantes

Début 2000 le taux de profit relatif au capital fictif investi atteint le niveau le plus bas de son histoire. La bulle finit par éclater dans les mois qui suivent et d’importantes dévalorisations de capital fictif ont lieu à travers le monde entre 2000 à 2003. En France, Alcatel, France Télécom et Vivendi perdent 90% de la valeur de leur capitalisation boursière. Aux États-Unis la société Enron, géant de l’énergie, se retrouve en faillite. Néanmoins la profusion de capital fictif est telle et le taux de profit Rcf est si bas que ces dévalorisations de capital sont loin de suffire pour permettre au taux de profit Rcf de remonter suffisamment. À la suite de cette crise, une partie des investisseurs se tournent vers l’immobilier dans le but de sécuriser leur capital fictif. La bulle légèrement dégonflée, mais toujours existante, se transfère alors vers le secteur immobilier américain pour aboutir à la crise des subprimes de 2007. Cette crise, suivie par la crise bancaire et financière de 2008 ainsi que par celle des dettes publiques, entraine à nouveau une importante dévaluation qui rétablit temporairement le taux de profit Rcf. Les plans de relance étatiques, à l’instar du quantitative easing américain, font repartir la création de capital fictif et regonfler rapidement les marchés, mais entrainent automatiquement la baisse du taux de profit relatif au capital fictif investi. Ce taux de profit Rcf continue de chuter au fur et à mesure des plans de relance basés sur la création monétaire et de l’augmentation de la création de capital fictif interne aux marchés jusqu’à atteindre 2,9% début 2021.

Quelques perspectives d’analyses données par l’étude du taux de profit relatif au capital fictif investi

Cette lecture historique nous permet ainsi de constater l’existence de dynamiques générales dont l’explication nous permet de comprendre le fonctionnement du système capitaliste au cours du temps ainsi que d’établir quelques conjectures.

Une baisse tendancielle du taux de profit relatif au capital fictif

Ce graphique nous montre que les fluctuations du taux de profit Rcf sont amples et nombreuses au cours du XXe siècle. Néanmoins, il nous est possible de constater, en traçant sa droite de régression linéaire, que la tendance générale au cours du siècle est à la baisse. La moyenne du taux de profit relatif au capital fictif investi tournait autour des 10% vers 1915 et se trouve en dessous des 4% vers 2020. Alors que certains économistes marxistes jugent la notion de baisse tendancielle du taux de profit caduque compte tenu de la profusion du capital fictif, l’étude de notre graphique tend à nous prouver qu’elle reste plus que jamais d’actualité. Le profit généré par les 500 plus grandes entreprises américaines semble croitre moins rapidement que le capital nécessaire pour l’engendrer.

L’ensemble des krachs boursiers du XXe siècle n’a pas nécessairement conduit à une crise économique majeure et à une dévalorisation importante de capital. En revanche, ceux qui en ont provoqué une sont advenus lorsque le taux de profit relatif au capital fictif investi s’avérait être très faible, c’est-à-dire entre 2 et 5 %.

Des dévalorisations de moins en moins importantes

Il nous est également possible de constater que l’amplitude des variations entre le taux de profit Rcf le plus élevé et le plus bas diminue au fur et à mesure du siècle. En 1920 et 1932, de grandes dévalorisations de capital avaient permis au taux de profit relatif au capital fictif investi de remonter temporairement jusqu’à atteindre respectivement plus de 20% et 17% ; en revanche, la dévalorisation suivant la crise de 2008 le fit seulement remonter jusqu’à 7,5%. Cet écart est en grande partie le fait de politiques systématiques d’assouplissement quantitatif et autres plans de relances étatiques mis en place à chaque début de crise financière à partir des années 2000. En injectant une masse importante de capitaux fictifs sur les marchés en crise, ces plans de relance remplacent les capitaux dévalorisés par de l’argent neuf fraichement créé. Ainsi, ils s’avèrent efficaces pour empêcher la dévalorisation du capital, mais ce faisant, ils empêchent également la remontée du taux de profit en bloquant une des principales contre-tendances à sa baisse tendancielle. La bulle regonfle plus vite et dans des proportions plus importantes, tandis que la crise économique reste latente.

Le mécanisme nécessaire de dépréciation du capital provoqué par la crise et décrit par K. Marx, se trouve ainsi limité dans son impact :

« Au cours des crises, cette dévalorisation frappe même la force de travail vivante. […] Ce n’est pas dû à une augmentation réelle de la force productive du travail, mais à l’effet de celle-ci, la diminution de valeur des matières premières, des machines et de la force de travail. Ainsi le fabricant de coton perd du capital au travers de ses produits. C’est exactement comme si pour lui la valeur réelle du travail, du coton, etc. avait diminué. »[13]

Dans un registre plus politique et par rapport à la question du dépassement (Aufhebung), on constate également que plusieurs grandes dévalorisations se sont déjà produites par le passé sans qu’elles aient impliqué une remise en cause effective du fonctionnement économique du capitalisme. La grande dévalorisation subie par le capital entre 1929 et 1932 a eu un impact terrible sur l’ensemble des économies nationales et des répercussions politiques majeures qui ont durablement changé la face du monde. Pour autant, elle n’a pas entrainé de dépassement général des mécanismes du système capitaliste. Certes, le système économique fut fragilisé, mais en aucun cas cette dévalorisation massive ne le fit s’effondrer de lui-même. Comme l’écrivait Marx : « Les crises ne sont jamais que des solutions momentanées et violentes qui rétablissent pour un moment l’équilibre troublé. »[14]. Malgré toute la violence que portent ces crises économiques, elles ne sont qu’un moment de rééquilibrage pour le système économique qui n’induit pas de changement fondamental. Dans ce type de période, la question d’un dépassement possible ne peut être posée que par certains groupes sociaux qui, par leur place dans les rapports sociaux et économiques, s’avèrent être en capacité de le remettre en cause dans ses fondements. Si les fonctionnements économiques peuvent être analysés et anticipés parfois de manière presque mécanique, c’est loin d’être le cas pour les réactions sociales qui y sont liées. Il est plus aisé de prédire les évolutions économétriques d’une courbe que les révoltes en réaction à ce que cette courbe implique.

Des taux de profit toujours plus faibles

Notre graphique nous montre également que le système économique tend à progressivement s’accommoder d’un taux de profit Rcf toujours plus bas avant de rentrer en crise. La crise des années 2000 a débuté alors que le taux de profit Rcf avait chuté jusqu’à atteindre les 2,3 %. Précédemment, il avait « suffi » que ce taux atteigne 3,07 % avant la crise de 1929 et 4,1 % pour celle des années 1970. Cette évolution parait plutôt logique lorsqu’on prend en compte la baisse tendancielle de ce taux de profit. En effet, si les investisseurs sont habitués à des taux de profit relatif au capital fictif investi plutôt bas, ils sont moins enclins à la panique lorsqu’ils le voient chuter davantage. L’écart entre la moyenne du taux de profit Rcf de ces périodes (symbolisé par notre droite de régression linéaire) et le pic bas était beaucoup plus conséquent. Il n’empêche que ce taux de profit Rcf atteint au début de l’année 2021 le second niveau le plus bas de l’Histoire après celui touché en 2000. Il est encore plus faible qu’à la veille de la crise de 1929 ou de celle des années 1970. Pour autant, même un taux aussi bas ne signifie pas qu’il ne puisse pas chuter davantage avant de voir exploser cette bulle spéculative. En effet, en l’analysant au regard du taux moyen, on constate que celui de janvier 2021 n’est pas si bas. Néanmoins, le taux de profit à une tendance asymptotique et ne peut, au pire, que tendre à se rapprocher de zéro sans l’atteindre.

Pandémie et capacité de production oisives

À la lecture de ce graphique et si l’on se risquait à des conjectures pour déterminer le point de retournement du marché, nous avancerions que le taux de profit relatif au capital fictif investi pourrait encore chuter jusqu’à tourner autour des 2% avant que ne se déclenche un inexorable krach boursier. Il ne s’agit que de conjecture, la crise pouvant bien évidemment survenir avant cette limite ou un peu après. Cependant, il y a fort à parier que ce seuil risque d’être atteint assez rapidement, la création massive de capital fictif étant, en ce début d’année 2021, inversement proportionnelle à la baisse des profits réels de la plupart des entreprises. En effet, la crise pandémique continue de peser sur le fonctionnement, les bénéfices, mais également l’ensemble du processus d’accumulation de capital de la majorité des entreprises. Certaines pertes de profits subies en 2020 ont été reportées sur des bilans ultérieurs grâce à des techniques de manipulation comptable ; mais les entreprises ayant eu recours à ce type de techniques ont tablé sur une reprise rapide qui serait compensée par un regain d’activité sur les années à venir. Or, pour le moment, c’est loin d’être le cas.

Comme nous l’avons mis en avant dans l’article Profits fictifs et IA financières au royaume du capitalisme « drogué », le processus inversé de l’accumulation consistant à afficher des profits fictifs grâce à l’augmentation des capitalisations boursières ne tient que lorsqu’il reste possible d’utiliser ce capital fictif pour continuer d’investir dans du capital productif rentable. Or, le ralentissement de la production lié à la crise pandémique risque de mettre d’énormes quantités de sable dans les rouages du système. En effet, fonctionnant au ralenti, de nombreuses entreprises ont été contraintes de mettre à l’arrêt, au moins partiellement, leur production. Une partie de leurs machines restent donc inutilisées, c’est ce que l’on appelle les capacités de production oisives :

Lorsqu’on scrute la dynamique générale, les capacités de productions oisives des entreprises américaines n’ont cessé de croitre depuis 1967. C’est un processus inhérent à l’accumulation du capital productif. Plus ce dernier grossit, plus une partie des moyens de production est susceptible de devenir, à un moment donné, superflue pour la production de l’entreprise.

Les causes sont multiples : manque de clients, de fournisseurs, de main-d’œuvre ou encore problèmes d’acheminement des matières premières. Dans l’ensemble des cas, une augmentation des capacités de production oisives démontre une inefficacité croissante de l’appareil productif et des capitaux qui y sont investis (M. Gaulard, 2011[15]). Cette augmentation générale peut être amplifiée par d’autres accroissements temporaires liés aux diverses crises économiques ralentissant les activités. C’est ce que l’on constate avec ce graphique. Il est important de voir que la crise liée au COVID aux États-Unis a poussé les capacités de production oisives à dépasser les 35%, plus loin qu’aucune autre crise économique ne l’avait fait depuis 60 ans. Au début de l’année 2021, la reprise économique a permis de ramener ce taux à des niveaux moins dramatiques : autour des 25% ; ce qui reste néanmoins très élevé, digne des taux les plus importants atteints lors de la crise des années 1970 qui pourtant avait engendré un ralentissement économique plus que conséquent.

Karl Marx et la suraccumulation absolue du capital

S’il est particulièrement important de scruter ces capacités de production oisives, c’est qu’elles déterminent l’intérêt que peuvent trouver les entreprises à investir dans le développement de leur capital productif. En effet, quelle utilité auraient-elles à faire croitre leur capital fixe si une partie importante des moyens de production dans lesquels elles ont investi préalablement ne sont pas utilisés.

L’effet est double : d’un côté, « les capacités de production oisives tendent à diminuer la plus-value obtenue, et de là, pèsent sur le taux de profit observé » (M. Gaulard, 2011)[16], de l’autre elles paralysent également le développement de l’accumulation réelle. Ce problème déjà majeur prend une tout autre dimension en période de profusion de capital fictif. En effet, si l’augmentation de la capitalisation boursière des sociétés n’est plus en capacité d’être utilisée pour le développement de leur appareil productif, elles s’exposent d’autant plus à l’explosion de la bulle spéculative.

Résumons brièvement pour avoir une vue d’ensemble du tableau : l’accumulation du capital des entreprises cotées en bourse est aujourd’hui largement basée sur la croissance du capital fictif. Elles utilisent leur importante capitalisation boursière pour investir dans leur production, développer leur appareil productif et améliorer leur productivité. Ces investissements leur permettent ensuite de perfectionner leurs statistiques, en premier lieu leur profit, et de capter ainsi davantage de capital fictif. Le château de cartes tient debout car le capital fictif permet d’investir dans du capital constant et variable, c’est-à-dire qu’il permet l’accumulation du capital productif ; ce qui in fine fait croitre la production absolue de valeur par l’entreprise. À partir de 2020, la crise pandémique s’est traduite économiquement par une création massive de capitaux fictifs en grande partie produits par les plans de relance étatiques. Par suite, les cours des divers titres se sont envolés tout comme les capitalisations boursières des entreprises cotées. Dès lors, pour contrebalancer cette profusion de capital fictif et empêcher l’explosion de la bulle spéculative, ces sociétés auront pour nécessité d’investir rapidement des sommes colossales dans leur appareil productif : tout à la fois en multipliant les embauches ainsi que leurs actifs (ce que possède l’entreprise et qui a une valeur quantifiable), ce qui permettrait de faire chuter leur ratio « Q de Tobin » et perdurer l’accumulation de leur capital.

En revanche, si ces entreprises possèdent déjà une moyenne de 25% de postes de travail inutilisés et un carnet de commandes loin d’être rempli, même avec une capitalisation boursière élevée, elles ne seront pas poussées à investir massivement dans leur capital productif. En effet, augmenter leurs moyens de production ne permettra pas de faire croitre leurs profits, mais seulement leurs capacités de productions oisives. Il y a même fort à parier que si elles doivent investir, elles le feront sur les marchés, participant d’autant plus au gonflement de la bulle spéculative.

Ces importantes capacités de production oisives semblent nous indiquer que nous sommes proches d’une situation économique que K. Marx nommait suraccumulation absolue de capital[17] : « Il y aurait surproduction absolue de capital dès que le capital additionnel destiné à la production capitaliste égalerait 0 » ce qui correspond au moment où investir dans du capital productif supplémentaire et développer l’appareil productif ne « produirait pas plus de profit ou même en produirait moins que le capital avant qu’il ne s’accroisse. »

Cette suraccumulation est qualifiée d’« absolue » dans le sens où « il s’agit ici d’une surproduction qui n’intéresserait pas seulement tel ou tel secteur de production, ou quelques secteurs importants, mais qui serait absolue dans son volume même, donc engloberait tous les secteurs de production ».

« Dans la pratique, les choses se présenteraient de la sorte : une portion du capital resterait totalement ou partiellement en jachère […] et l’autre portion, sous la pression du capital inoccupé ou à demi-occupé, serait mise en valeur à un taux peu élevé »[18]. Notre étude sur le fonctionnement des principales entreprises états-uniennes pousserait à considérer la situation de ce début d’année 2021 comme proche de celle décrite par Marx dans cet extrait.

Une partie du capital productif (25%) se trouve effectivement en « jachère » sous forme de capacités de production oisives et nous avons vu que le taux de profit relatif au capital fictif investi avait chuté jusqu’à tomber en dessous des 2,9%. Le système économique serait donc proche d’une situation de surproduction absolue de capital. En cela, l’explosion probable de la bulle spéculative liée aux plans de relance anti-pandémiques pourrait déclencher un effet boule de neige et révéler aux marchés l’état de suraccumulation dans lequel se trouve le capital.

Lorsque cette situation se produit, K. Marx nous présente également les conséquences qu’une telle situation économique pourrait entrainer :

« Dans tous les cas, l’équilibre se rétablirait par mise en sommeil et même destruction de capital : ces phénomènes pouvant revêtir une ampleur plus ou moins grande. Ils s’étendraient même en partie à la substance matérielle du capital ; c’est-à-dire qu’une partie des moyens de production, capital fixe et circulant, ne serait plus en fonction n’agirait plus comme capital ; une partie des entreprises en cours d’installation serait fermée. La destruction principale, celle qui présenterait le caractère le plus grave, affecterait les valeurs-capital, le capital en sa qualité de valeur. La portion de la valeur-capital qui existe simplement sous la forme de titre sur des parts à venir de plus‑value ou de profit, c’est-à-dire de simples créances sur la production sous diverses formes, est dévaluée aussitôt que baissent les recettes sur lesquelles elle est calculée. […] L’arrêt de la production aurait mis en chômage une partie de la classe ouvrière et ainsi placé la partie occupée dans des conditions telles qu’elle aurait dû consentir à un abaissement de salaire même au-dessous de la moyenne ; pour le capital, l’effet est le même que si, avec un salaire moyen, on élevait la plus‑value relative ou absolue. »[19]

Arrêt temporaire de l’accumulation, dévalorisation du capital existant, qu’il soit productif ou fictif, faillites d’entreprises, baisses des salaires et augmentation du chômage, la liste des impacts économiques délétères est longue et familière. Il convient néanmoins de rester prudent, car il demeure impossible de prévoir pratiquement « l’ampleur plus ou moins grande » que prendra cette crise, ni si elle sera suffisante pour « rétablir l’équilibre troublé ». En effet, selon la réaction des marchés aux mesures mises en place par les Etats pour limiter la contagion de la crise, les effets sur l’ensemble de l’économie pourraient s’avérer assez variables. Les conséquences d’un krach dans ce genre de situation pouvant aller d’une dévalorisation limitée de capital, comme au début des années 2000, aux conséquences terribles décrites par Marx et qui se sont, entre autres, réalisées suite à la crise de 1929.

La recette d’un désastre à venir : Les limites du quantitative easing

Toutefois la situation actuelle de surendettement des pays de l’OCDE et l’état de suraccumulation caractérisé par un taux élevé de capacités de productions oisives dans lequel se trouve le capital ne pousse pas à l’optimisme. Les probabilités qu’un krach provoque une réaction en chaine demeurent élevées. Depuis les années 2000, l’arme principale utilisée par les Etats pour limiter l’extension des krach boursiers reste l’injection massive de devises fraichement créées sur les marchés financiers par le recours aux assouplissement quantitatifs (quantitative easing). Les marchés et avec eux le processus d’accumulation du capital ont été systémiquement relancés par cette création de monnaie de crédit établie sur l’augmentation de l’endettement des Etats. En réaction à la crise pandémique et au ralentissement de l’économie mondiale, les puissances étatiques ont injecté sur les marchés boursiers un afflux de masse monétaire neuve d’une ampleur encore jamais connue. Cette abondance de capital-argent a permis de rétablir les indices boursiers mais a également créé toutes les conditions pour le développement d’une bulle spéculative généralisée d’ampleur historique. Sous peine de voir les marchés s’effondrer, les Etats se trouvent obligés de continuer leurs politiques d’assouplissement. La FED (banque centrale américaine) n’a de cesse de réaffirmer aux marchés qu’elle ne réduira pas ses rachats d’obligation, donc sa création monétaire, sur l’ensemble de l’année 2021 et même jusqu’à début 2022[20].

Pour la première fois depuis le début de l’utilisation des politiques de quantitatives easing pour endiguer les crises financières, le système capitaliste se retrouve dans une situation où un krach boursier est en passe d’avoir lieu en pleine période de création monétaire massive. Si la bulle spéculative explose malgré le recours à cette politique financière, les gouvernements semblent sans arme pour endiguer la contagion de la panique à l’ensemble des secteurs financiers, puis ensuite à l’économie productive. Ce serait alors un saut dans l’inconnu. Sans certitude vis-à-vis des politiques d’intervention économique à mettre en place, les Etats risquent de se retrouver désemparés dans leur gestion de la crise. Une dévaluation du capital fictif et productif similaire à celle subie en 1929 devient alors envisageable. Notre métaphore présentant les marchés financiers tel un diabétique de type II utilisant pour insuline les campagnes de créations monétaires successives (https://lorage.org/2020/12/29/plongee-dans-les-contre-tendances-a-la-baisse-du-taux-de-profit/) se révèle être pertinente. En effet, au fur et à mesure, il se retrouve « obligé d’augmenter les doses jusqu’à ce que le pancréas devienne résistant à l’insuline et que les injections n’aient plus d’effet ». Si un krach se déclenche en 2021-2022 malgré la politique massive d’assouplissement quantitatif, il est fortement probable qu’il s’agira d’un moment de bascule, celui où l’insuline finit par être sans effet. Par la suite, le patient n’a d’autre choix que d’avoir recours à des traitements expérimentaux à l’effet discutable pour tenter de traiter son insulino-résistance.

Le futur immédiat comme révélateur de l’opérationnalité de la loi de la valeur de Marx

Critères de scientificités

Au cours de cette série d’articles, nous avons souhaité présenter une lecture matérielle de la physiologie des marchés financiers et des relations qu’ils entretiennent avec l’économie productive telle qu’elle se présente à nous aujourd’hui. Ainsi, nous avons fait le choix de détailler le fonctionnement de certains mécanismes pour en comprendre les rouages et de les regarder à travers le prisme d’analyse des théories proposées par K. Marx. Au-delà d’une simple description « radicale », c’est-à-dire qui « prend les choses par la racine »[21], nous avons choisi d’en proposer une lecture historique en utilisant les données produites par le système lui-même pour s’autoévaluer. Cette méthode nous a permis de ne pas nous cantonner à une approche théorique des sciences économiques, mais d’en offrir une lecture concrète expliquant les logiques actuelles des agents économiques.

Notre but étant de proposer une approche scientifique de l’état actuel du fonctionnement du système économique, nous sommes dans l’attente de voir notre analyse confirmée ou infirmée par les faits. Offrir une perspective conjecturale à partir des conclusions de notre étude nous permet dans une certaine mesure de satisfaire aux critères de scientificité (K. Popper, 1963)[22]. Ainsi, au cours de cette suite d’articles, nous avons procédé de manière déductive. En partant d’une analyse marxienne des faits économiques, nous avons ainsi proposé des théories visant à expliquer la relation entre création de valeur et évolution contemporaine des marchés financiers. Nous avons ensuite appliqué ces thèses, par le truchement de plusieurs indicateurs d’évaluation, pour en déduire les conséquences pratiques que l’effectivité d’un tel fonctionnement induirait sur les marchés et l’économie. Les conjectures ainsi produites nous permettent enfin d’en proposer des critères expérientiels pouvant être réfutés par les faits à venir.

Les thèses que nous avons proposées pour expliquer le fonctionnement du système capitaliste en période de profusion de capital fictif souscrivent ainsi au principe de réfutabilité empirique (falsifiabilité). « Une proposition ne constitue un énoncé empirique portant sur la réalité que s’il est empiriquement falsifiable, c’est-à-dire s’il peut entrer en conflit avec l’expérience » (K. Popper, 1931)[23]. Elles peuvent être invalidées, réfutées et testées par l’évolution à venir du capital lui-même et de l’économie capitaliste. « À partir de l’hypothèse à tester […], nous déduisons une prévision. Puis nous confrontons cette prévision, toutes les fois que cela est possible, avec les résultats des observations expérimentales ou autres. On considère que l’accord corrobore l’hypothèse, sans être une preuve définitive ; et qu’un désaccord manifeste une réfutation ou une falsification » (K. Popper, 1956[24]). Les évènements futurs nous permettront donc de les considérer comme « corroborées » ou infirmées par les faits et, dans ce dernier cas de figure, de se poser la question de savoir si elles sont fausses ou seulement incomplètes.

La loi de la valeur utilisée quotidiennement par les investisseurs boursiers.

L’étude que nous avons développée à travers cette suite d’articles nous révèle l’existence d’une forte probabilité de krach boursier à brève échéance pouvant entrainer une crise économique d’importance. L’ensemble des indicateurs économique dont nous avons détaillé le fonctionnement (Taux de profit des GAFAM, Composition organique du capital, Q de Tobin, PER Shiller, Taux de profit Rcf et Capacités de production oisives) pointent tous dans cette même direction. En nous basant sur une analyse empirique des événements économiques passés, ces indices nous permettent d’émettre une prédiction de cet ordre. En effet, les niveaux atteints en 2021 par ces ratios ont historiquement coïncidé avec les périodes où se sont déclenchées les crises économiques qui ont marqué l’histoire du XXe siècle.

Même si ce n’est pas pour cela qu’il a originellement été mis en place, la corrélation entre le déclenchement de crises économiques et la hausse d’un indice comme le PER Shiller a été constatée de manière empirique. Néanmoins, pour affirmer que des événements passés risquent de se répéter lors de moments similaires, il est nécessaire de présupposer plusieurs axiomes. En premier lieu que les mêmes processus demeurent toujours à l’œuvre. Bien que certains des indicateurs utilisés soient employés par les investisseurs eux-mêmes, s’ils pointent tous vers la prédiction d’une future dépression économique, c’est qu’en filigrane, ils considèrent l’effectivité de la loi de la valeur comme une prémisse implicite.

Pour résumer brièvement cette loi constatée par l’ensemble des économistes classiques, elle affirme que « la valeur des marchandises est directement proportionnelle à la quantité de travail nécessaire à leur production »[25] ; mais surtout, que cette loi de la valeur « impose l’équilibre social de la production au milieu des fluctuations accidentelles de celle-ci »[26]. « La loi de la valeur domine, en dernière instance, les processus économiques dans un régime d’économie capitaliste. Elle y a d’une façon très générale le contenu suivant : la valeur des marchandises est la forme spécifique et historique sous laquelle s’impose la force productive du travail qui domine, en dernier ressort, tous les processus économiques. »[27]

Penser que l’indice Q de Tobin prédit un futur krach boursier lorsqu’il souligne un large écart entre le capital fictif investi dans une entreprise et son capital constant, revient à présupposer l’effectivité de cette loi de la valeur. Il en est de même pour le PER Shiller qui relie le capital fictif aux profits générés par l’entreprise. Ce raisonnement admet comme axiome que production et capital fictif doivent rester corrélés et qu’un trop grand écart entre les deux n’est pas tenable justement, car la valeur se trouve seulement générée par l’activité productive. Force est de constater que de nombreux investisseurs ayant pour nécessité d’anticiper les évolutions des marchés présupposent sans le savoir l’opérationnalité de la loi de la valeur telle que développée par A. Smith, D. Ricardo et K. Marx[28]. Il est par ailleurs possible qu’une large majorité de ces mêmes investisseurs soient doctrinalement persuadés que la valeur d’une marchandise lui soit conférée par son utilité marginale. Il n’empêche qu’ils continuent à considérer inconsciemment la loi de la valeur des économistes classiques comme opérante dans leurs pratiques quotidiennes.

Réfutabilité de la théorie et crise économique

A contrario, plusieurs économistes précédemment cités, dont certains se réfèrent à K. Marx, pensent pourtant que le système capitaliste a subi de telles modifications avec l’avènement de cette ère de profusion de capital fictif, que cela a rendu la loi de la valeur inopérante. Ils considèrent ainsi que la valeur se serait autonomisée par rapport au travail et à sa base de production. Ainsi le capital s’auto-valoriserait de lui-même sans lien avec le travail productif qui n’aurait maintenant plus qu’un rôle accessoire dans le processus d’accumulation. Si nous avons vu au cours de cette série d’articles à quel point le capital fictif se retrouve aujourd’hui en capacité de s’accorder de nombreuses libertés vis-à-vis de la production, nous restons persuadés qu’il n’en demeure pas moins enchainé à cette dernière. Les crises sont là cycliquement pour nous le rappeler. Bien que nous ne souscrivions pas à la théorie de l’autonomisation de la valeur par rapport au travail, il n’est pas possible pour autant de la balayer d’un revers de main. Elle demeure vraisemblable et à prendre en considération. Rappelons tout de même cette phrase de Marx affirmant que :

« L’identité de la plus-value avec le surtravail fixe une limite qualitative à l’accumulation du capital : la journée totale de travail, l’évolution des forces productives et de la population, qui limite le nombre de journées de travail pouvant être exploitées simultanément. Si, en revanche, la valeur ajoutée s’exprime sous la forme d’un intérêt sans concept, la limite n’est que quantitative et défie toute imagination. »[29]

Serions-nous entrés dans une ère où l’accumulation du capital s’est affranchie de toutes limites et où la valeur ne s’exprime plus que sous la forme d’un intérêt sans concept ? Les événements économiques à venir tendent à nous donner un début de réponse à cette question. Au-delà de l’impact sur nos quotidiens, c’est tout l’enjeu que confère la prédiction de la crise économique à venir. En indiquant l’imminence d’un krach boursier, la lecture des indices macro-économiques nous permet d’envisager le futur immédiat comme une expérience permettant de corroborer ou infirmer la loi de la valeur.

En effet, si la valeur est effectivement devenue autonome du travail productif, alors sa croissance à travers le capital fictif n’a plus de limite quantitative. Dès lors, l’explosion de cette bulle spéculative n’aurait aucune raison de se produire à partir du moment où les États continuent à injecter des liquidités nouvelles sur les marchés par l’intermédiaire des assouplissements quantitatifs. Par contre, si la valeur reste corrélée au capital productif et donc que la loi de la valeur demeure toujours opérante, alors la crise est inévitable dans de brefs délais, et ce, malgré les plans de relance par la création monétaire.

Les deux années à venir nous donneront des indications fortes sur les rouages effectifs du système capitaliste. Une crise économique significative viendrait corroborer les thèses développées dans cette série d’articles. À l’inverse, un maintien des marchés à leurs cours actuels, voire une reprise sans en passer par la case krach, tendrait à remettre en cause à la fois notre lecture, mais pourrait également en faire de même de la « loi de la valeur ». Dans ce cas, il conviendra alors de réexaminer à la fois nos hypothèses, mais également une partie de celles de Marx pour comprendre si elles peuvent être corrigées par quelques contre-tendances non prises en comptes, ou si elles s’avèrent fausses dans leur ensemble. Que cette crise ait lieu ou non, l’avenir économique proche promet de répondre au moins partiellement à de nombreuses questions anciennes tout en faisant émerger des implications nouvelles. Il conviendra de les décrypter avec attention tout en évitant la tentation de les expliquer par une simple application de préceptes sans questionner ces derniers ce qui pourrait nous pousser à dériver loin de la matérialité du capital actuel.

Il conviendra de les décrypter avec attention tout en évitant la tentation de les expliquer par une simple application litanique de préceptes postulés mais jamais démontrés. La critique radicale ne peut faire l’économie de questionner ses propres fondements, même les plus ancrés, sous peine de demeurer dans le ciel des idées et de dériver loin de la matérialité sociale et économique du monde vivant.

[1] K. Marx, le Capital livre III.

[2] Michel Husson, La hausse tendancielle du taux de profit, hussonet, janvier 2010

[3] Michael Roberts, The US rate of profit before COVID, thenextrecession, septembre 2020.

[4] « Toutes les reconstitutions à long terme du taux de profit indiquent qu’il fluctue à la hausse et à la baisse sans montrer de quelconque tendance à un déclin permanent ». Marcel Roelandts, Dynamiques contradictions et crises du capitalisme Mise en perspective, Contradictions, 2010.

[5] On obtient ce taux grâce à la formule (1/PER Shiller)*100 ce qui donne ainsi dans sa formule développée :

*100

[6] Bunn, O., & Shiller, R. J. (2014). Changing Times, Changing Values : A Historical Analysis of Sectors within the US Stock Market 1872-2013. SSRN Electronic Journal.

[7] K. Marx le capital livre III, chapitre 30.

[8] S&P 500 index – 90 years historical chart, Macrotrends.net

[9] Lester V. Chandler, America’s Greatest Depression 1929-1941, New York, Harper and Row, 1970.

[10] E. Lohoff, N. Trenkle, La grande dévalorisation, Post-édition, 2014. Les auteurs, pour légitimer l’existence d’une déconnexion actuelle entre production de valeur et capital fictif, se trouvent obligés de souscrire à la théorie du « paradoxe de la productivité ». Cette théorie affirme que les technologies de l’information et de la communication qui s’imposent au sein des entreprises à partir des années 1970 n’auraient pas permis de gain substantiel de productivité. Pour cela ils avancent le fait que la croissance annuelle de la productivité était plus faible au cours des années 1970 qu’au cours des années 1960. C’est vrai, mais seulement en moyenne et il faut en comprendre les raisons. Les années suivant immédiatement le premier et le second choc pétrolier (1973 & 1979) ont vu une dévaluation de l’ensemble de la valeur du capital de la plupart des entreprises. Leurs capacités d’investissement se sont trouvées paralysées par la crise ; elles n’ont pas pu investir dans la rationalisation de leur production, voire même se sont vues contraintes de céder une partie de leur appareil productif. En raison de ces facteurs, le gain de productivité suivant ces deux années s’est trouvé négatif (autour de -2 % en 1974, 1975 et 1980 aux US alors qu’à l’opposé, le gain annuel de productivité en 1976 atteint les 6%). Ces deux krachs plombent ainsi l’ensemble des chiffres de la décennie et masquent le gain réel de productivité lié aux nouvelles technologies qu’il est possible de constater sur les autres années de cette décade. Il est également nécessaire d’ajouter à ce facteur la situation de suraccumulation générale de capital dans laquelle se trouve une bonne partie des entreprises qui possèdent alors d’importantes capacités de production oisives. Si malgré tout, le taux de profit sur notre graphique parvient à augmenter relativement, cela ne peut être expliqué alors que par la baisse relative des salaires que l’on peut constater sur cet intervalle, rendue notamment possible par l’importante inflation. En effet, cette période coïncide avec la déconnexion entre la courbe de croissance de la productivité du travail et la courbe de progression des salaires dans l’ensemble des pays de l’OCDE. Source des chiffres : US department of labor, Labor composition and us productivity growth, 1948-1990, bulletin 2426, december 1993.

[11] United States’s Labour Productivity Growth from Mar. 1949 to Dec. 2020, CEIC Data

[12] S&P 500 index – 90 years historical chart, op. cit.

[13] K. Marx, le Capital livre III

[14] Ibid, p.1593

[15] Mylène Gaulard. « Les causes de la désindustrialisation brésilienne », Revue Tiers Monde, vol. 205, no. 1, 2011, pp. 171-190.

[16] Ibid.

[17] K. Marx, Le capital livre III, ch. XV, ssch.3 : « excédent de capital accompagné d’une population excédentaire ».

[18] K. Marx, Le capital livre III

[19] Ibid.

[20] https://www.bloomberg.com/news/articles/2021-01-26/powell-with-year-to-run-at-fed-aims-to-avoid-past-qe-mistake

[21] K. Marx, Critique de la philosophie du droit de Hegel.

[22] Karl Popper, Conjectures et réfutations, Payot 1994 (1er ed. 1963)

[23] Karl Popper, Les deux problèmes fondamentaux de la théorie de la connaissance (1931).

[24] Karl Popper, Misère de l’historicisme, 1956. K. Popper réfute au marxisme, ou plus précisément au « socialisme scientifique » sa scientificité et le considère comme pseudo-scientifique au même titre que la psychologie freudienne, car il souligne leur non-réfutabilité. Il considère également les prédictions historiques de Marx comme des prophéties car se présentant comme inéluctable. L’avènement à venir de la société communiste étant la première d’entre toute. En effet, ce caractère inéluctable du marxisme s’incarne parfaitement dans la phrase célèbre de A. Bordiga « la révolution est tout aussi certaine qu’un fait déjà advenu » Il Programma Comunista n°19, 1960. Popper affirmait à contrario que « le fait que nous sachions prévoir les éclipses ne nous autorise donc pas à espérer pouvoir prédire les révolutions » (K. Popper 1963). Si cette critique nous semble justifiée pour ce qui est des prévisions politiques – le caractère non-scientifique d’une prédiction historique ne lui enlevant pas pour autant sa pertinence – elle est plus discutable pour ce qui est des prédictions économiques techniques issue d’une application des thèses marxistes tel que nous essayons de le présenter ici. Prédire les crises à venir d’un système dynamique tel que le capitalisme est autrement différent en termes de scientificité que de prédire la révolution mondiale qui y mettra fin. Dans ce cas, il nous semble qu’en utilisant les outils de mesure adéquats, il existe peu de différence entre prédire un krach boursier et une éclipse. Plus largement, K. Popper, son analyse de Marx et ses critères de scientificité mériterait leur propre série d’articles qui permettrait d’aborder les problèmes épistémologiques liés à l’économie politique et aux théories marxistes. Il n’est pas impossible que nous finissions par nous pencher plus en détail sur ce sujet. En attendant et sur K. Popper plus spécifiquement, nous vous conseillons de lire la thèse de J.M. Bechet, Le critère de démarcation de K. Popper et son applicabilité, 2013.

[25] Isaak Roubine, Essai sur la théorie de la valeur de Marx.

[26] K. Marx le capital livre III t.8

[27] F. Engels, « Compléments et suppléments au livre 3 du capital de Marx (1895) » dans K. Marx le capital livre 3

[28] Les conceptions de ces trois économistes classiques à propos de la « valeur-travail » sont différentes, mais se succèdent et se fondent sur le socle commun affirmant que « le travail est la mesure de la valeur échangeable de toute marchandise » A. Smith, De la richesse des nations ou encore que « la valeur d’un bien, ou d’une quantité de n’importe quel autre bien contre lequel il peut être échangé, dépend de la quantité relative de travail nécessaire à sa production ». D. Ricardo, Des principes de l’économie politique et de l’impôt.

[29] Karl Marx, Le Capital livre 3, Folio p.1714.